Leggi il documento in pdf

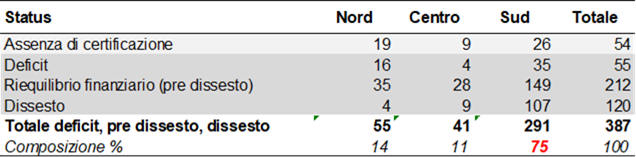

Nel DDl su autonomia differenziata, proposto e presentato recentemente dal Ministro Calderoli ai presidenti delle regioni, non c’è traccia di definire con quale capacità fiscale si intende garantire la copertura finanziaria delle materie che, ai sensi dell’art. 116, terzo comma, della Costituzione, possono essere oggetto di attribuzione alle Regioni a statuto ordinario.

Nell’ambito del progetto di Governo del centro-destra, riguardante l’autonomia differenziata, un aspetto di estrema importanza, di cui si discute poco, è invece quello della capacità fiscale ai vari livelli di governo.

La capacità fiscale rappresenta il gettito potenziale da entrate da imposte proprie tra i vari livelli di governo (Stato, Regioni, Province – Città Metropolitane e Comuni), date la base imponibile e l’aliquota standard legale. Continua a leggere

La riproduzione di questo articolo è autorizzata a condizione che sia citata la fonte: http://www.monicamontella.it/

- RSS ------> Follow these topics: benessere economico, comunicati politici, contabilità nazionale ed europea, Finanza pubblica, politica, ricerca libera

Follow

Follow e-mail

e-mail comments feed

comments feed