Il debito pubblico non è un indicatore esaustivo dell’esposizione finanziaria del settore pubblico e va affiancato ad altre grandezze come, ad esempio, le passività finanziarie.

Il debito pubblico non tiene conto degli esborsi futuri sui contratti derivati e i crediti commerciali mentre le passività finanziarie, valutate ai prezzi di mercato, dipendono dalle fluttuazioni del rendimento dei titoli di stato. In questo articolo analizziamo le differenze per avere un quadro più preciso dell’esposizione finanziaria del settore pubblico italiano.

I conti finanziari[1] – visti sia sotto il profilo dei flussi (transazioni) che dello stock (consistenze) – rappresentano le statistiche che riportano le attività e le passività finanziarie[2] dei settori istituzionali di un paese in strumenti finanziari[3], per ciascun settore istituzionale[4], la cui valutazione è affidata alla Banca centrale.

I conti finanziari[1] – visti sia sotto il profilo dei flussi (transazioni) che dello stock (consistenze) – rappresentano le statistiche che riportano le attività e le passività finanziarie[2] dei settori istituzionali di un paese in strumenti finanziari[3], per ciascun settore istituzionale[4], la cui valutazione è affidata alla Banca centrale.

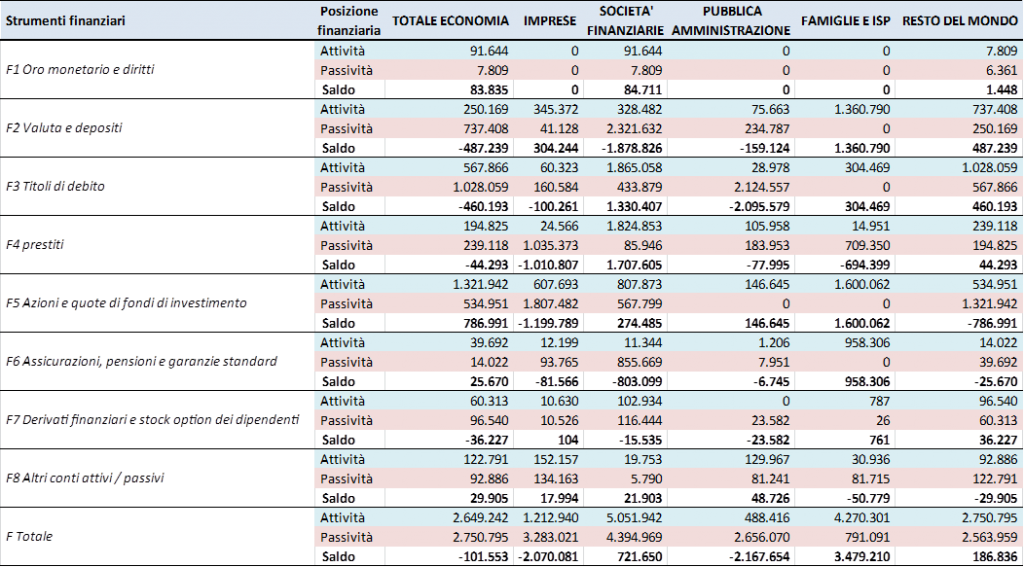

Nella tavola 1 è evidenziato il conto finanziario dell’Italia per settore istituzionale[5]. Considerando il saldo tra attività e passività finanziarie (posizione patrimoniale sull’estero) l’Italia ha un saldo negativo di 102 miliardi di euro[6] nel 2017.

Le imprese italiane hanno un saldo passivo di 2.070 miliardi di euro che cresce di 100 miliardi rispetto al 2016. Gli strumenti finanziari maggiormente utilizzati dalle imprese, in passività, sono i prestiti e le azioni e quote di fondi di investimento.

Le famiglie italiane mostrano una ricchezza finanziaria particolarmente elevata[7] con un saldo attivo di 3.479 miliardi di euro, in crescita di 240 miliardi di euro, con una prevalenza in valuta e depositi e in azioni e quote di fondi di investimento.

Leggermente positivo è il saldo delle società finanziarie, con 721 miliardi di euro. La situazione si capovolge nel settore pubblico (S13), dove, come è noto, il saldo è nettamente negativo per 2.168 miliardi di euro.

Tavola 1 – Conti finanziari dell’Italia per settore istituzionale e strumenti finanziari, anno 2017 (milioni di euro

Fonte: elaborazione su dati Eurostat

Relativamente al settore pubblico ci si trova ad avere due misure diverse per uno stesso aggregato. Infatti, l’ammontare a fine anno delle passività finanziarie della PA, rappresenta l’esposizione del settore pubblico verso gli altri settori istituzionali, ma differisce dalla misura del debito pubblico prevista dai trattati europei[8].

Il debito pubblico è definito, infatti, come lo stock di debito lordo consolidato delle AP al valore facciale alla fine di ogni anno per moneta e depositi (F.2), titoli diversi dalle azioni (F.3) e prestiti (F.4). L’incremento annuale del debito è dovuto al risultato del conto pubblico per la parte economica in cui si registrano le voci relative alle entrate e alle spese (indebitamento) ed alla copertura del fabbisogno complessivo di passività finanziarie effettivamente pagate attraverso l’emissione di vari strumenti.

Per la valutazione del debito pubblico, è possibile scegliere tra misure al lordo e al netto di attività, tra il valore facciale e quello ai prezzi di mercato e tra il valore nominale e reale[9].

Una misura netta del debito pubblico potrebbe essere più idonea perché il patrimonio pubblico può essere dismesso per rimborsare il debito sebbene debbano essere presi in considerazione sia il grado di liquidità delle attività non finanziarie e sia la capacità di riscossione per quelle finanziarie. Tuttavia, la scelta della misura lorda è stata probabilmente legata a fotografare principalmente l’esposizione debitoria di un paese.

La questione della valutazione tra il valore facciale e quello ai prezzi di mercato può essere affrontata da diversi punti di vista. “Per il governo, la valutazione ai prezzi di mercato si riferisce alla somma teorica che sarebbe chiamato a pagare se dovesse riacquistare i titoli di debito prima della scadenza, anche se il governo non ha l’obbligo di farlo. Nel valutare la sua solvibilità, quindi, il prezzo rilevante è quello da pagare quando le passività giunge a scadenza e cioè quello nominale. Per gli investitori, il valore di mercato delle passività è importante solo se intendono vendere o acquistare tali passività sul mercato. Tuttavia, nel valutare la solvibilità del governo, anche gli investitori dovrebbero considerare il valore nominale” (F. Balassone e D. Franco, 2000). Inoltre, il riferimento ai valori di mercato rende il debito estremamente volatile come è evidenziato nella figura 1.

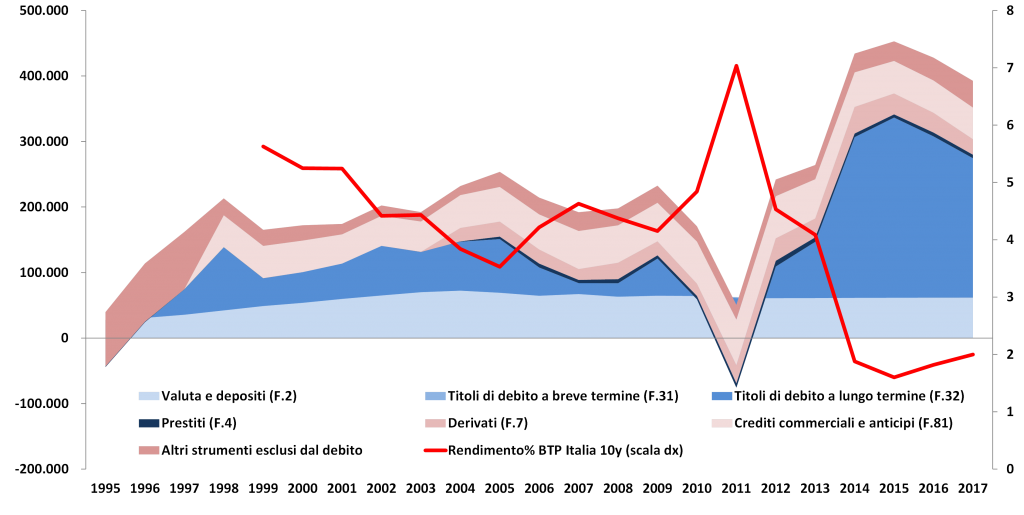

Le differenze tra debito pubblico e passività finanziarie sono dovute quindi non solo alla composizione dell’aggregato[10], in quanto dal debito pubblico sono esclusi gli strumenti finanziari classificati come assicurazioni, pensioni e garanzie standard (F.6); derivati finanziari[11] e stock option dei dipendenti (F.7); altri conti attivi/passivi (F.8)[12]; ma anche per la diversa valutazione dell’aggregato finanziario, che è a prezzi di mercato nel caso delle passività finanziarie mentre è a valore nominale per il debito pubblico.

Alla fine del 2017 il debito pubblico ammontava a 2.263,4 miliardi di euro, mentre le passività finanziarie hanno un valore di 2.656 miliardi di euro, con una differenza di 392 miliardi (figura 1). Lo scarto maggiore, per effetto della variazione dei rendimenti, è nei titoli di stato a medio-lungo termine (213 miliardi), mentre quello per valuta e depositi – dovuto agli interessi maturati sui buoni postali fruttiferi – è di circa 60 miliardi, abbastanza stabile nel tempo. Nel complesso, la diversa valutazione degli strumenti finanziari presenti in entrambi gli aggregati spiega il 70% della differenza complessiva registrata nel 2017. Il restante 30%, dovuto agli strumenti non presenti nel computo del debito pubblico (effetto composizione), è formato dai crediti commerciali vantati dai fornitori nei confronti della Pa e non ancora pagati (48 miliardi di euro), dal fair value dei derivati[13] sui titoli di stato (23 miliardi) e dalle altre voci (41 miliardi).

La differenza tra passività finanziarie e debito pubblico ha raggiunto i valori massimi negli ultimi tre anni, mentre il valore minimo è stato toccato nel 2011, quando i rendimenti dei titoli di Stato a medio lungo termine arrivarono al 7%.

Figura 1 – Differenze tra le passività finanziarie e il debito pubblico per strumento finanziario e tasso di rendimento dei BTP decennali, anni 1995 – 2017 (scala sinistra milioni di euro, scala destra valore percentuale)

Fonte: elaborazione su dati Eurostat

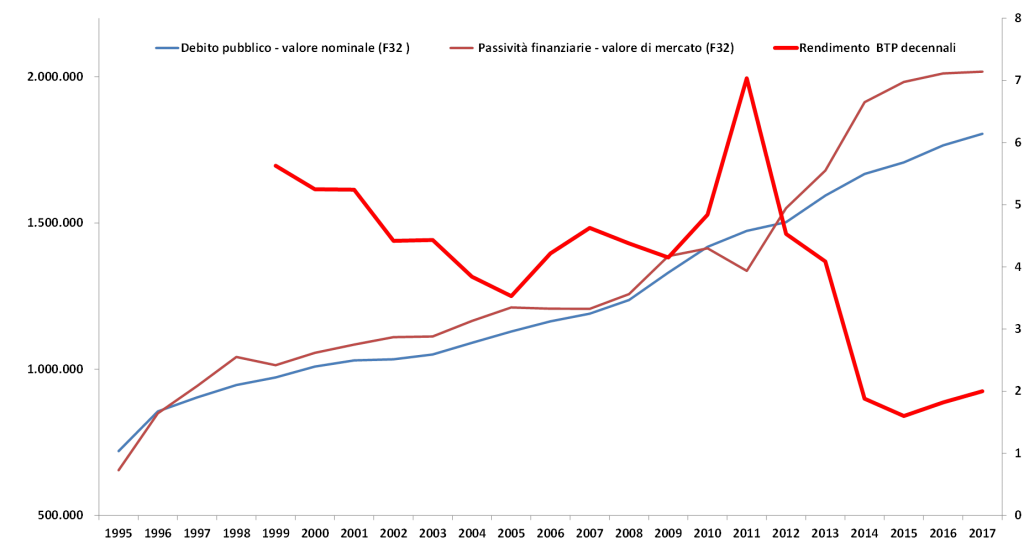

In 22 anni lo stock di titoli di Stato a medio-lungo termine è costantemente cresciuto di 1.085 miliardi di euro in termini nominali e 1.363 a valore di mercato. La differenza tra il valore di mercato e il valore nominale dipende dal rendimento, che è inversamente proporzionale al prezzo al quale sono scambiati sul mercato secondario (figura 2).

Il rendimento dei BTP italiani a 10 anni è stato decrescente fino al 2005, generando un valore di mercato superiore a quello nominale dei titoli di stato. La differenza si è azzerata nel 2007-2008 in occasione dell’impennata dovuta alla crisi generata dai mutui sub prime americani. Con la successiva crisi dei debiti sovrani e i timori sulla solvibilità del debito pubblico italiano il rendimento è arrivato addirittura a 7,04% (9 novembre 2011), il 5,53% in più rispetto ai titoli tedeschi (Spread). Alla fine di quell’anno il valore di mercato dei titoli di Stato è risultato addirittura inferiore a quello nominale.

Per limitare i danni degli speculatori Mario Draghi il 26 luglio 2012 pronunciò la famosa frase “farò tutto il necessario per sostenere l’euro. E, credetemi, sarà sufficiente”. In questo periodo per far fronte ai rischi di un periodo troppo prolungato di bassa inflazione il consiglio direttivo della Bce, ha lanciato il programma di acquisto di titoli di stato del settore pubblico, il cosiddetto quantitative easing o “alleggerimento quantitativo“, uno strumento non convenzionale di politica monetaria espansiva utilizzato dalle banche centrali con l’obiettivo di immettere liquidità monetaria (F2), per acquistare titoli finanziari di debito (F3) nel mercato secondario[14] con l’obiettivo di stimolare l’economia reale ossia investimenti per la crescita economica[15].

La politica monetaria della BCE non ha attivato il miracolo economico italiano promesso, poiché le banche, considerando ancora rischioso prestare denaro, in particolare nei periodi di difficoltà economica, di fatto hanno preferito ridurre i loro debiti per consolidare i propri bilanci.

La progressiva discesa del tasso di rendimento fino al di sotto del 2% ha portato a una sopravvalutazione del valore di mercato dei titoli di Stato del 12% alla fine del 2017 (213 miliardi).

Figura 2 – Stock di debito pubblico e passività finanziarie per i titoli a medio e lungo termine (F32) e tasso di rendimento dei BTP decennali, anni 1995 – 2017 (scala sinistra milioni di euro, scala destra valore percentuale)

Fonte: elaborazione su dati Eurostat

In sintesi, poiché il debito pubblico non tiene conto nell’immediato degli esborsi futuri necessari per onorare i contratti sui derivati e pagare i crediti commerciali vantati dai fornitori nei confronti della PA, la sua entità è stata sempre inferiore alla reale esposizione debitoria del Paese[16].

Viceversa, le passività finanziarie possono rappresentare una misura esaustiva per misurare l’esposizione finanziaria della pubblica amministrazione di un paese, ma poiché sono valutate a prezzi di mercato e non al valore nominale, risentono della fluttuazione dei rendimenti dei titoli in circolazione sul mercato secondario.

Infine, il patrimonio netto ai prezzi di mercato, che sottrae al valore delle passività quello delle attività non finanziarie (920 miliardi di euro[17]) e finanziarie (488 miliardi di euro) potrebbe rappresentare una valida misura della esposizione debitoria, anche per i confronti internazionali, ma non può essere usato al momento per la non completezza delle stime.

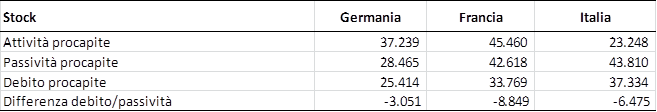

In termini pro capite[18] (tavola 2), il patrimonio netto per ogni italiano è negativo per 20.000 euro, laddove in invece in Germania e Francia è positivo per circa 9.000 e 3.000 euro rispettivamente. Quindi, a differenza dei nostri principali partner europei, lo stock di passività finanziarie in Italia non è stato bilanciato da un contemporaneo accumulo di attività immobiliari, strumentali o finanziarie[19].

Se si considerassero le passività pro-capite in luogo del debito pubblico pro-capite, l’esposizione peggiorerebbe in tutti i paesi, ma in misura maggiore in Francia (con quasi 9.000 euro), rispetto a Italia (6.500 euro) e Germania (3.000 euro).

Tavola 2 – Stock delle attività, passività e debito pro-capite del settore della pubblica amministrazione in Germania, Francia e Italia, anno 2017 valori in euro

Fonte: elaborazione su dati Eurostat

In conclusione, non è facile determinare una misura completa ed ottimale dell’esposizione finanziaria del settore pubblico nei confronti degli altri settori istituzionali interni e con il resto del mondo, ma solo monitorando l’evoluzione di tutte le grandezze disponibili e delle loro componenti è possibile avere un quadro di controllo più completo delle variabili in gioco.

Breve bibliografia

Unione Europea (2013), Regolamento UE n° 549/2013 del Parlamento Europeo e del Consiglio del 21 maggio 2013 relativo al sistema europeo di conti nazionali e regionali nell’Unione europea.

Banca d’Italia (2018), I Conti finanziari dell’Italia. Struttura e innovazioni nei conti

Banca d’Italia (2015) Indagine conoscitiva sugli strumenti finanziari derivati, Camera dei Deputati audizione alla Commissione VI Finanze.

Eurostat (2016) Manuale sul debito e deficit pubblico “Manual on Government Deficit and Debt” (ISSN 2315-0815).

F. Balassone e D. Franco (2000), Assessing fiscal sustanability: a review of methos with a view to EMU atti e convegno anno 2000 Banca d’Italia.

Autori

Monica Montella Ricercatrice in campo economico e di contabilità nazionale presso l’Istat e Professoressa a contratto di Economia presso la Facoltà di Medicina e Psicologia Università La Sapienza di Roma

Mostacci Franco Ricercatore senior in campo

statistico-economico presso l’Istat e Giornalista pubblicista

[1] I Conti finanziari sono compilati dalle Banche centrali, in Italia è la Banca d’Italia che diffonde i dati rilevati.

[2] Per convenzione, la proprietà di beni immobili (terreni e connessi edifici e/o strutture di un Paese) da parte di non residenti è attribuito nei conti patrimoniali non finanziari a unità residenti fittizie. Tali entità sono contabilizzate tra le attività finanziarie dell’unità istituzionale Resto del Mondo.

[3] Oro monetario e diritti speciali di prelievo (F.1), Biglietti, monete e depositi (F.2),Titoli (F.3), Prestiti (F.4), Azioni, partecipazioni e quote di fondi (F.5), Riserve assicurative e pensionistiche e garanzie standard (F.6), Derivati finanziari e stock option di dipendenti (F.7), Altri conti attivi e passivi (F.8)

[4] Imprese (S.11), società finanziarie (S.12), pubblica amministrazione (S.13), famiglie e ISP (S.14-15), resto del mondo(S.2)

[5] La somma dei settori istituzionali di un paese non corrisponde al totale economia nazionale in quanto i settori non sono consolidati tra loro. Il totale delle attività dell’economia nazionale corrisponde alle passività del resto del mondo al netto dello strumento finanziario F11 Oro monetario detenuto dalle banche centrali. Viceversa le passività nazionali coincidono con le attività del resto del mondo.

[6] Il dato differisce da quello pubblicato nella bilancia dei pagamenti per problemi legati alla diversa classificazione adottata e ai differenti metodi di valutazione relativamente ad alcuni strumenti finanziari.

[7] Comprende anche le Istituzioni non aventi fini di lucro (ISP).

[8]Si veda il Manuale sul debito e deficit pubblico

[9] Il valore reale del debito o il rapporto rispetto al PIL sembrano più appropriati se l’obiettivo ultimo dell’analisi è misurare la sopportabilità del peso fiscale del debito. Per determinare il valore reale del debito pubblico servirebbe calcolare un apposito deflatore che ad oggi non è disponibile.

[10] La pubblica amministrazione non ha passività in Oro monetario e diritti speciali di prelievo (F.1), né in Azioni, partecipazioni e quote di fondi (F.5).

[11] Sono strumenti finanziari molto complessi sia di tipo assicurativo contro i rischi speculativi consolidatisi nei primi anni del secolo e il loro valore deriva da quello di altri prodotti finanziari. Ogni derivato ha ad oggetto una previsione (o meglio una scommessa) sull’andamento futuro di un particolare indice di prezzo, come ad esempio quotazioni di titoli, tassi d’interesse, tassi di cambio tra valute diverse, prezzi di merci o di materie prime, ecc.

[12] Rappresenta la discordanza tra contabilità reale e finanziaria dei crediti commerciali (F.81) e altri crediti/debiti relativi a imposte e tasse, prestazioni sociali e altri trasferimenti (F.89). Per quest’ultimo strumento finanziario a fronte di 32 miliardi di passività lo Stato vanta un credito per 130 miliardi di euro.

[13] Per le Amministrazioni centrali (MEF), l’utilizzo di derivati è disciplinato dal DPR n. 398 del 2003 che rinvia a “decreti cornice”, emanati ogni anno dal Ministro dell’Economia e delle finanze, la definizione di obiettivi, limiti e modalità operative alle quali il Tesoro deve attenersi nella gestione del debito pubblico, anche con riferimento all’impiego di strumenti derivati. La legge di stabilità per il 2015 ha esplicitamente previsto la possibilità per il Tesoro di stipulare accordi di garanzia bilaterale a fronte di operazioni in derivati. Il divieto di stipula di nuovi contratti in derivati per gli enti locali è stato reso definitivo dalla legge di stabilità per il 2014 (Banca d’Italia, 2015).

[14] Il mercato primario è il luogo dove vengono trattati gli strumenti finanziari di nuova emissione, mentre il mercato secondario vengono trattati gli strumenti finanziari già in circolazione, che vi rimangono fino alla loro eventuale scadenza.

[15] Il programma di acquisto di titoli di stato del settore pubblico, alla fine di ottobre 2018, ha raggiunto un importo cumulato di 2.148 miliardi di euro, di cui 362 assegnati alla Banca d’Italia.

[16] E’ probabile che se i contratti sui derivati e i crediti commerciali fossero stati inclusi nella definizione ufficiale di debito pubblico, se ne sarebbe fatto un utilizzo più oculato e la loro entità sarebbe stata ora più contenuta.

[17] Il conto patrimoniale non finanziario per il settore pubblico per l’Italia comprende immobili e altre opere pubbliche, impianti e macchinari, scorte e parte dei terreni; ma per completare il quadro vanno ancora considerati altre voci tra cui le armi e i terreni dei fabbricati non residenziali (l’unico Paese che ha completato ad oggi la stima dello stock patrimoniale è la Francia).

[18] La misura pro-capite permette di comparare diversi valori assoluti tra paesi.

[19] In particolare i due paesi hanno uno stock di azioni e quote di fondi di investimento di quasi 500 miliardi ciascuno (in misura maggiore incide lo strumento F519 Altro capitale), mentre la sola Germania ha circa 350 miliardi di attività in valuta e depositi (circa 250 miliardi in Altri depositi).

La riproduzione di questo articolo è autorizzata a condizione che sia citata la fonte: http://www.monicamontella.it/

– RSS ——> Follow these topics: Debito pubblico, Finanza pubblica, politica, trasparenza

Follow

Follow e-mail

e-mail comments feed

comments feed