I popoli europei nel creare tra loro un’unione sempre più stretta hanno deciso di condividere un futuro di pace fondato su valori comuni ma l’Europa disegnata ai quei tempi ha accresciuto la crisi dei paesi che ne hanno fatto parte. Mettendo insieme paesi con differenziali di crescita e di produttività diversi, con i quali si pensava si sarebbero aggiustati tramite le fluttuazioni dei tassi di cambio, ha costretto i membri dell’Eurozona a giungere all’equilibrio con più disoccupazione e tagli alla spesa pubblica.

I paesi dell’Euro sono stati impegnati, nel corso di questi anni, a rispettare il Patto di stabilità e crescita inseguendo un rapporto deficit/PIL inferiore al 3% e un rapporto debito/PIL che non superasse il 60%, senza preoccuparsi eccessivamente se ciò avesse comportato maggiori squilibri tra paesi.

“L’ Italia ad esempio ha sempre pagato in rapporto al PIL interessi sul debito pubblico molto elevati. Nel ventennio 1981-2001 ad esempio sono stati pagati 1.420 miliardi di interessi ma la riduzione del debito è stata implicitamente conseguita grazie all’effetto della svalutazione monetaria.

La politica di quei tempi era volutamente cieca davanti a questo fenomeno e pur di mantenere le promesse elettorali di allora si procedeva con saldi primari in deficit che ci costavano il doppio, se non il triplo, in termini di interessi passivi sullo stock di debito pubblico accumulato nel tempo.

Il peso degli interessi pagati sul debito a quei tempi si poteva ridurre per effetto dell’inflazione ossia attraverso l’aumento dei prezzi che consentiva di pagare, per lo stesso importo, interessi con un valore reale inferiore.

Con l’introduzione dell’euro i tecnocrati in Europa si sono invece concentrati troppo sulle politiche di austerità senza nel contempo approfondire gli squilibri strutturali economici esistenti nei paesi europei. Tutto questo rigore andava temperato con “misure attive di trasferimenti di risorse” ma invece si è proceduto con piani di salvataggio per salvare il sistema finanziario delle banche o delle finanze pubbliche trascurando l’economia reale. Ancora una volta, è stato trascurato l’aspetto della convergenza verso una politica fiscale e del lavoro comune quindi nessun impegno sui problemi sostanziali dell’europa.

Da tempo si subisce l’effetto della deflazione, la riduzione generalizzata dei prezzi, che ha complicato lo scenario europeo in quanto sotto una certa soglia di prezzo, infatti, le imprese di alcuni paesi non riescono più a coprire i costi e devono ridurre occupazione e investimenti che si traduce in ancora meno consumi e meno investimenti, portando l’economia in una fase recessiva. Sono soprattutto le imprese ad avere avuto la peggio poiché hanno registrato sofferenze bancarie in aumento.

Emerge ormai dagli squilibri macroeconomici l’entità delle differenze di alcuni Stati Membri che sono più competitivi di altri come ad esempio la Germania, Finlandia e Olanda perché esportano di più di quanto importano. Questi paesi guadagnano di più attraverso le esportazioni rispetto alle spese sulle importazioni mentre i paesi in deficit si trovano nella situazione contraria.

Ma come fanno i paesi in deficit a spendere i soldi che non hanno? La risposta è semplice. Prendendo i soldi in prestito dalle economie più competitive. Se questo meccanismo continua nel lungo termine, i paesi indebitati non riescono più a sanare i propri debiti… producendo la crisi che tutti conosciamo.

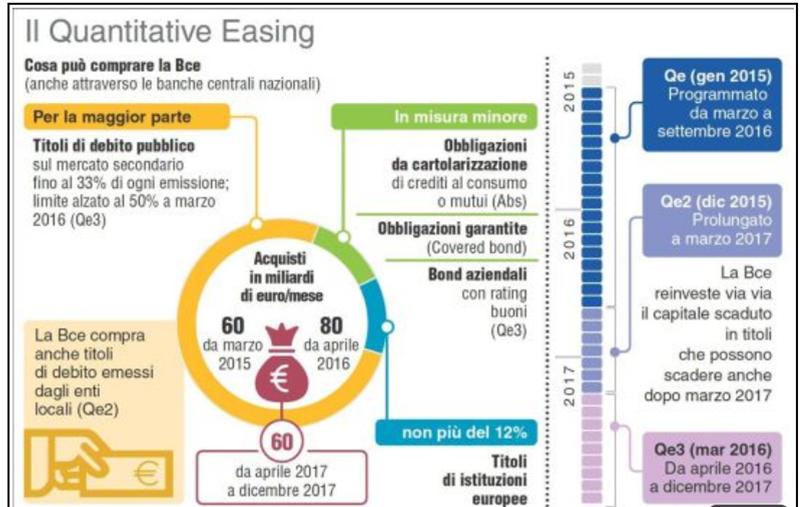

Per far fronte ai rischi di un periodo troppo prolungato di bassa inflazione il consiglio direttivo della Bce[1], ha lanciato così il programma di acquisto di titoli di stato del settore pubblico[2], il cosiddetto quantitative easing, chiamato anche “alleggerimento quantitativo” uno strumento non convenzionale di politica monetaria espansiva utilizzato dalle banche centrali con l’obiettivo di immettere denaro, creazione di moneta, per acquistare titoli finanziari dalle banche nel mercato per stimolare investimenti e, di conseguenza, la crescita economica, quella della produzione, dell’occupazione e dell’inflazione.

Analizzando i dati diffusi dalla Banca Centrale Europea per valutare l’effetto dello strumento sui paesi europei del quantitative easing possiamo notare che, per comprare titoli pubblici della zona euro la BCE ha emesso nuova moneta[3]. Obiettivo dichiarato da Draghi: sostenere la debole crescita europea e far ripartire l’inflazione, che complice il crollo dei prezzi del petrolio, è tornata in negativo.

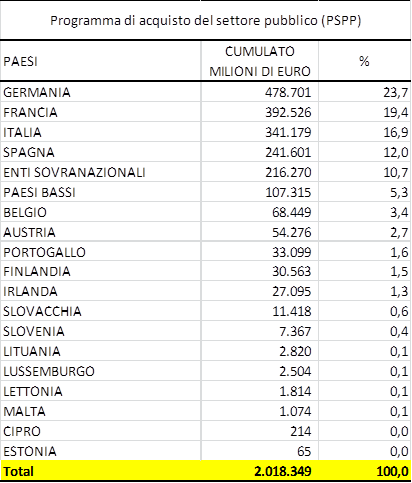

Il programma di acquisto del settore pubblico per l’acquisto di titoli di debito, ad aprile del 2018, risultava ad esempio con un importo cumulato di 2.018 miliardi di euro (Tavola 1), distribuito tra le varie banche centrali in base alle loro quote di cui la quota più alta è stata attribuita alla Germania[4] con 478 miliardi di euro rappresentando il 23,7% dell’intero programma.

L’Italia ad esempio ha beneficiato di 341 miliardi di euro[5], una cifra interessante che ha rifornito di fatto le banche italiane di liquidità. Programma questo della BCE che non ha lanciato il miracolo economico italiano poiché le banche considerando ancora rischioso prestare denaro, in particolare nei periodi di difficoltà economica a cui stiamo assistendo, di fatto hanno preferito ridurre i loro crediti deteriorati[6] per ripulirsi i bilanci.

Tavola 1 – Quantitative Easing- Programma di acquisto di titolo del debito pubblico dei paesi distribuito in base alle loro quote di partecipazione alla BCE, valore in milione di euro.

Fonte: Banca Centrale Europea

Se quindi il Quantitative Easing non è arrivato all’economia reale, gli effetti della manovra hanno favorito solo un alleggerimento dei debiti per alcuni paesi, compreso la Germania[7], da cui emerge che esporta più di quanto importa (sotto la lente della commissione europea per squilibri economici) e si pone in una posizione di creditore netto nei confronti dell’Europa. L’Unione europea, essendo formata di economie e culture differenti, tende a presentare delle divergenze importanti e il Quantitative Easing di certo non le ha ridotte.

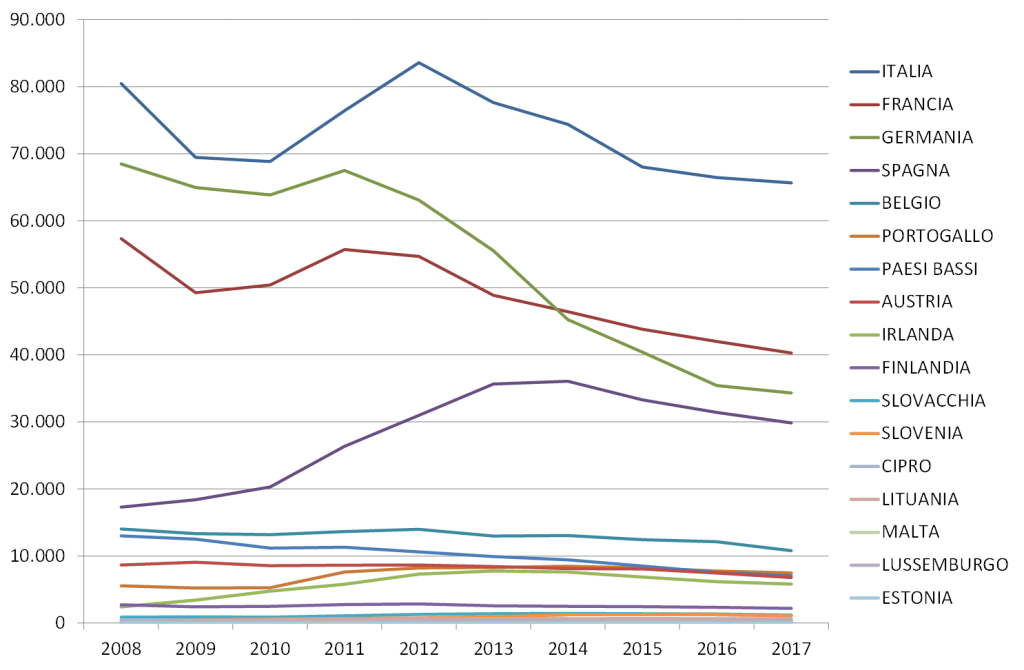

Nel grafico 1 è evidente il differenziale di tasso di interesse implicito costato all’Italia più di 200 miliardi di euro dove ci hanno guadagnato un pò tutti, sia all’interno del continente europeo che al di fuori.

Grafico 1 – Interessi pagati sul debito pubblico dalle amministrazioni pubbliche per paese, anni 2008-2017, milioni di euro

Fonte: Elaborazioni su dati Eurostat

L’Italia in definitiva ha pagato tassi di interesse particolarmente elevati rispetto agli altri paesi europei.

In 10 anni sono precisamente 212 i miliardi di euro di interessi in più, sottratti all’economia italiana, (importo cumulato della differenza) che il nostro paese ha pagato soltanto per aver subito valutazioni di agenzie rating “che realizzano giudizi sulle emissioni di titolo a lungo termine basate su una pratica opportunistica e congiunturale dove elementi circostanziali dell’ordine pubblico e non economico sono utilizzati come scusa per giustificare cambi di rating (Il Fatto Quotidiano)[8].

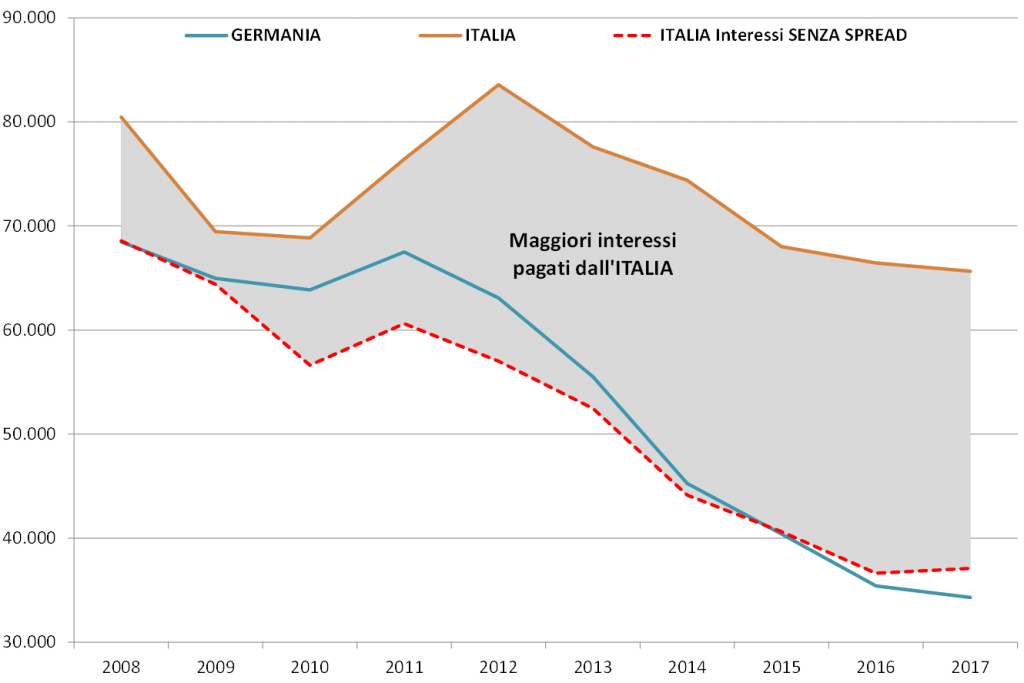

Se l’Italia non avesse subito valutazioni negative di agenzie rating avrebbe potuto pagare gli interessi sul debito come evidenziato dalla linea tratteggiata rossa del grafico 2 molto simile all’andamento della Germania.

Grafico 2 – Ammontare degli Interessi pagati e differenza sul debito pubblico dalla Germania e dall’Italia, ipotesi interessi pagati senza effetto in parte dello spread, anni 2008-2017, milioni di euro

Fonte: Elaborazioni su dati Eurostat

Fonte: Elaborazioni su dati Eurostat

La Corte dei Conti infatti nel 2013 ha avviato un inchiesta, poi purtroppo archiviata, sul danno quantificato in circa 234 miliardi di euro: secondo i magistrati le agenzie di rating non avevano tenuto conto “dell’alto valore del patrimonio storico, culturale e artistico del nostro Paese che universalmente riconosciuto rappresenta la base della sua forza economica“. Di certo il taglio del rating fino al gradino appena superiore a “spazzatura” non fece altro che far pagare interessi alti sul debito pubblico e acuire la crisi economica e politica italiana.

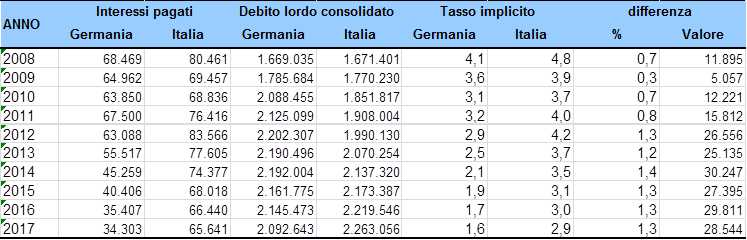

Nella tavola 3 è evidenziato a titolo esemplificativo il debito lordo consolidato della Germania e dell’Italia, con i rispettivi costi del debito. Il tasso implicito tra i due paesi si differenzia a svantaggio dell’Italia che ha pagato sempre un costo del debito più alto a parità di livello di debito. E da ciò si capisce perché l’Italia riguardo ai tassi di interesse pagati sul debito pubblico, è stata inspiegabilmente il fanalino di coda pur essendo uno dei pochi paesi a poter vantare di un solido avanzo primario e un indebitamento netto in linea con la soglia del 3% rispetto al PIL. Non si tratta di una cifra esigua considerando che negli ultimi anni sono stati addirittura registrati avanzi primari consistenti.

Il problema principale italiano è stato quindi rappresentato dalla spesa per interessi passivi che l’Italia è stata costretta a pagare ogni anno per finanziare la spesa pubblica emettendo titoli del debito pubblico che costituiscono, fra le altre funzioni, il risparmio di chi li acquista. L’ammontare degli interessi ha azzerato ogni anno l’avanzo primario costringendo l’Italia a chiedere in prestito altri finanziamenti, rendendoci sempre più schiavi degli speculatori finanziari.

Tavola 2 – Debito lordo consolidato e interessi passivi e confronto tasso interesse implicito tra Germania e Italia, anni 2008-2017, milioni di euro e valori percentuali

Fonte: Elaborazioni su dati Eurostat

Con questa prospettiva solo con la crescita economica si può invertire la tendenza e dare margini di manovra maggiori. All’interno dell’Unione Europea però bisogna stabilire un tasso di interesse unico sui debiti sovrani dei vari paesi, proprio per evitare speculazioni a danno di alcuni paesi e bisogna correggere i meccanismi di squilibri sull’apprezzamento dell’euro.

Bisogna attivare insomma una politica di sviluppo equilibrato e sostenibile che tenga conto delle esigenze dei diverse paesi perché i paesi strutturalmente non sono uguali. A problemi strutturali si richiedono soluzioni strutturali.

Note

[1] La principale autorità di politica monetaria è la Banca Centrale. In Europa è la Banca Centrale Europea (BCE). Le politiche economiche strutturali della BCE dovrebbero godere della preventiva legittimazione del Parlamento Europeo. Gli strumenti a sua disposizione sono i tassi di interesse (i tassi più importanti su cui opera sono il tasso di riferimento, il tasso overnight o di rifinanziamento marginale e il tasso sui depositi; i tassi Bce influenzano poi i tassi interbancari più importanti come l’Euribor, e attraverso l’Euribor i tassi sui mutui) e il controllo della quantità di moneta (la quantità di moneta presente nel sistema viene regolata tramite le operazioni di mercato aperto, e cioè l’acquisto e la vendita di titoli di stato considerate strumenti convenzionali). Il QE è considerato uno strumento non convenzionale. Ma anche con il QE la Banca Centrale aumenta la quantità di moneta in circolazione. La differenza del secondo rispetto ai primi è che nel secondo viene creata nuova moneta, mentre nelle operazioni convenzionali questo non accade). Ad esempio LTRO long term refinancing operation e TLTRO Targeted Longer-Term Refinancing Operations sono operazioni di mercato aperto, e quindi non prevedono la creazione di moneta, come invece prevede il QE.

[2] I programmi che la BCE ha messo in campo sono 4: corporate sector purchase programme (CSPP); public sector purchase programme (PSPP); asset-backed securities purchase programme (ABSPP); third covered bond purchase programme (CBPP3).

[3] Le banche Centrali generano dei profitti derivanti dal presidio della emissione di moneta. Questi profitti sono il frutto della differenza tra il flusso cedolare proveniente dalla grande quantità titoli di stato incamerati in virtù della differenza tra i tassi a breve e a lungo termine: maggiore è la distanza, maggiori sono i profitti da signoraggio e il costo pagato alle banche per la liquidità depositata (il cosiddetto carry trade pratica speculativa consistente nel prendere a prestito del denaro in paesi con tassi di interesse più bassi, per cambiarlo in valuta di paesi con un rendimento degli investimenti maggiore in modo sia da ripagare il debito contratto sia da ottenere un guadagno con la medesima operazione finanziaria). Il profitto che si ottiene è appunto pari alla differenza tra rendimento dell’investimento e costo del finanziamento.

[4] Gli Enti sovranazionali (Banca di sviluppo del Consiglio d’Europa, Comunità europea dell’energia atomica, Strumento europeo di stabilità finanziaria, Meccanismo europeo di stabilità, Banca europea per gli investimenti, Unione europea, Nordic Investment Bank) si sono liberate di 216 miliardi di euro di titoli di debito rappresentando il 10,7% dell’intero programma.

[5] La BCE ha acquistato titoli italiani per un valore cumulato di 341 miliardi di euro, ma gli interessi pagati dal ministero dell’Economia alla Bce ritornano nelle casse del Tesoro, sotto forma di tasse e dividendi della Banca d’Italia.

[6] Sono soprattutto le società che hanno avuto un incremento delle sofferenze bancarie.

[7] Nonostante la Germania abbia inviato alla Corte di Giustizia europea i numerosi ricorsi presentati contro il programma di acquisto di titoli di Stato e altre obbligazioni.

[8] “Il rating è fornire agli investitori un’informazione che permetta loro di prendere decisioni di investimenti pur non avendo una conoscenza approfondita di chi emette i titoli. Per questo, il valore aggiunto che dovrebbero offrire le Agenzie è la realizzazione di una diagnosi affidabile, oggettiva, a lungo termnine e che sia capace di anticipare i problemi“.

La riproduzione di questo articolo è autorizzata a condizione che sia citata la fonte:

http://www.monicamontella.it/

– RSS ——> Follow these topics: articoli tematici dinamici, comunicati politici, Debito pubblico, Finanza pubblica, politica, Unione Europea

Follow

Follow e-mail

e-mail comments feed

comments feed