Pubblicato sul fatto quotidiano.it * citato da Peter Gomez

Premesso che come cita l’articolo 53 della costituzione italiana “Tutti sono tenuti a concorrere alle spese pubbliche in ragione della loro capacità contributiva. Il sistema tributario è informato a criteri di progressività”.

Il concetto è abbastanza chiaro – tutti i cittadini devono pagare le tasse,- lo Stato avrà solo il compito di regolamentare in modo proporzionale alle singole possibilità dei cittadini[1].

Data la progressività del sistema impositivo, l’aliquota media d’imposta cresce più che proporzionalmente all’aumentare del reddito, per tutte le fonti. Ancora una volta, l’aliquota media è sempre più elevata per i redditi da lavoro dipendente o da pensione, rispetto al lavoro autonomo (ISTAT 2015).

“In Italia invece l’efficienza del sistema fiscale è compromessa da livelli ancora bassi e costosi di adempimento degli obblighi fiscali e dall’elevata evasione fiscale (91 miliardi di EURO all’anno pari al 5,6% del PIL, COM(2015) 262 final”.

Ma quale politica fiscale dovrebbe adottare un Governo per cercare di aumentare la domanda aggregata e il benessere dei suoi cittadini rispettando l’ambiente, rispettando il vincolo di bilancio previsti dal Fiscal Compact e dal Patto di Stabilità e Crescita, sui quali la Commissione europea ne certifica i dati per evitare di creare ulteriore deficit (cioè evitare una spesa pubblica superiore al gettito fiscale)?

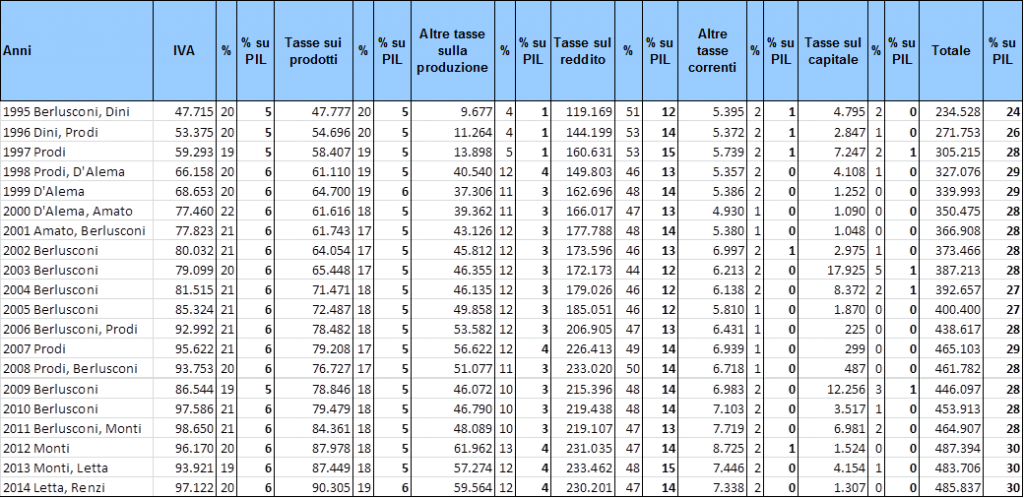

Seppure le entrate tributarie di cui si avvale lo stato italiano per far fronte alla spesa pubblica sono formate, come si nota dalla tavola 1, in misura maggiore da tasse che gravano sul reddito[2] (per il 48% da lavoro, pensione e capitale), dall’Iva (19%), dalle tasse sui prodotti (18%), dalle altre tasse sulla produzione (per il 12% ), da altre tasse correnti (2%) e dalle tasse sui capitali (1%); questo tipo di tassazione rispetta l’articolo 53 della costituzione enunciato in premessa e soprattutto questa struttura italiana va nella direzione suggerita dall’Europa?

Tavola 1- Ripartizione del gettito tributario per tipologia di tasse – Anni 1995-2014 (milioni di euro, composizione percentuale, incidenza sul PIL)

Fonte: elaborazioni su dati Istat

E’ difficile dare una risposta secca al quesito posto perché l’analisi è complessa così come sono complesse le imposte e le tasse italiane, ma possiamo provare a ragionare con i dati disponibili.

In primo luogo il reddito, su cui gravano le imposte, si suddivide in varie tipologie ed è per questo che in termini di composizione percentuale la quota è molto elevata (47% nel 2014, era il 51% nel 1995) [3].

Come suggerisce l’Europa bisognerebbe ridurre la tassazione sui fattori produttivi, ma sarebbe ancora meglio e più efficace concentrarsi sulla riduzione della tassazione sul lavoro. Se vengono ridotte le imposte personali sul reddito con l’obiettivo di ricostituire il potere di acquisto delle famiglie, il reddito disponibile delle famiglie aumenta, le famiglie saranno invogliate a spendere buona parte di quel reddito aggiuntivo (tanto quanto indicato dalla propensione marginale al consumo) risparmiandone il resto e la parte spesa, che diventa nuova spesa per consumi, aumenterà la domanda aggregata cioè il PIL reale. L’occupazione aumenta e il tasso di disoccupazione diminuisce[4].

Non si può tassare in modo analogo il patrimonio e il reddito, il consiglio europeo suggerisce però di tassare la proprietà immobiliare perché meno dannosa per la crescita economica quindi incrementare “di poco” le tasse sul patrimonio di fatto potrebbe avere un effetto benefico sulla crescita e inoltre potrebbe garantire un gettito fiscale permanente e strutturale non legato al ciclo economico ma alla ricchezza del paese.

Ma purtroppo le previsione del Governo[5] presenti nell’ultimo DEF non rispettano questi suggerimenti e l’Europa lo sottolinea nelle sue raccomandazioni all’Italia.

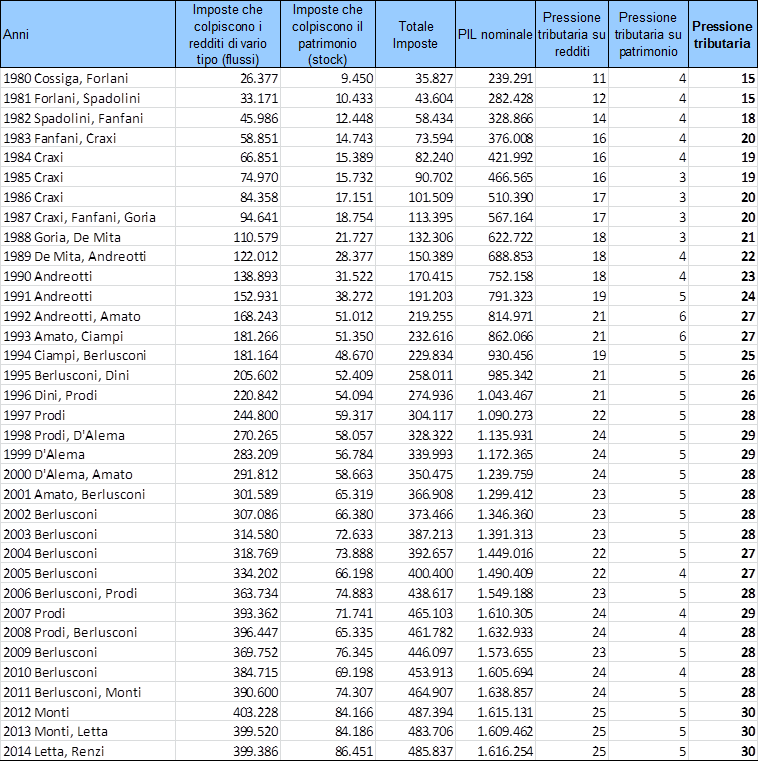

Per avere un’idea di cosa suggerisce il Consiglio bisogna analizzare le imposte secondo un’altra prospettiva della tassazione italiana e cioè quella basata sulla ripartizione del gettito tributario tra patrimonio[6] (stock)[7] e redditi di vario tipo[8] (flussi[9]).

Nella tavola 2 è evidenziata la ripartizione del gettito tributario suddivisa tra patrimoni e redditi vari. Alla consueta pressione tributaria, calcolata rapportando imposte e tasse al Pil, di cui abbiamo ormai una certa confidenza (15% nel 1980, 30% nel 2014), non si è mai posto in evidenza “ufficialmente” quanto pesa la pressione tributaria che grava sui redditi (25%) rispetto a quella che grava sui patrimoni (5%). Il tentativo di quantificare la pressione tributaria sul patrimonio, messo in evidenza in questa tavola, ci permette di capire su cosa vogliono incidere le raccomandazioni europee quando si suggerisce di ampliare la base imponibile della imposizione immobiliare a parità di prestazioni sociali in natura corrisposti dallo Stato e a parità di detrazioni e deduzioni sul reddito riconosciuti ai contribuenti. Le raccomandazioni europee mettono in risalto “la tassazione dei beni immobili, in particolare i lenti progressi della riforma del catasto, nell’ambito della quale si rende particolarmente necessaria una revisione dei valori catastali obsoleti. Inoltre, rimangono lettera morta la revisione dell’imposizione ambientale e l’eliminazione delle sovvenzioni dannose per l’ambiente“.

Tavola 2- Ripartizione del gettito tributario tra patrimonio (stock) e redditi di vario tipo (flussi) e pressione tributaria per tipo di gettito– Anni 1980-2014 (milioni di euro e valori percentuali, incidenza sul PIL)

Fonte: elaborazioni su dati Istat

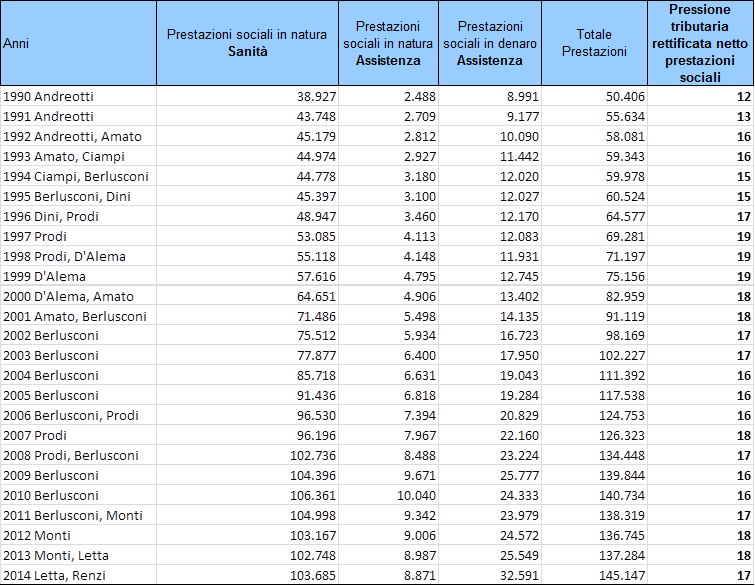

Altro fattore di studio molto interessante da analizzare è la tassazione al netto dei contributi e trasferimenti erogati dallo Stato, infatti, considerando questi ulteriori aggregati economici, la pressione tributaria si riduce di 3 punti percentuali nel 2014 grazie ai contributi e ai trasferimenti che gli attori economici ricevono dallo Stato o sulla produzione o sugli investimenti.

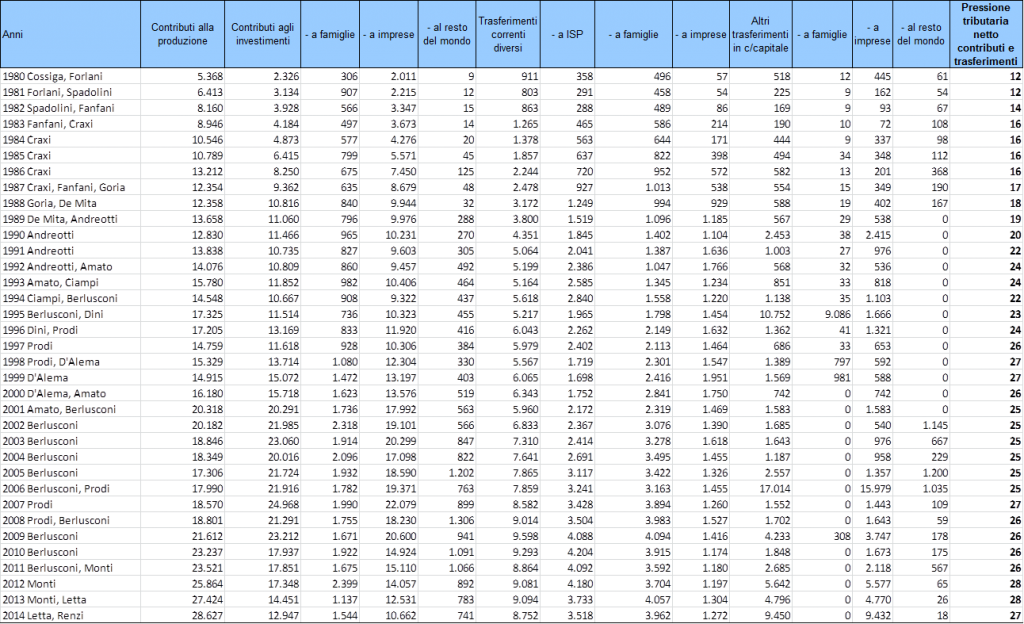

Tavola 3- Contributi e trasferimenti vari erogati dallo Stato e pressione tributaria rettificata– Anni 1980-2014 (milioni di euro, valori percentuali e incidenza sul PIL)

Fonte: elaborazioni su dati Istat

In particolare i contributi alla produzione (i contributi sui salari o sulla manodopera, i contributi per la riduzione dell’inquinamento, i contributi in conto interessi accordati a unità di produzione residenti, anche se intesi a promuovere operazioni di investimento) sono i trasferimenti correnti che le amministrazioni pubbliche erogano ai produttori residenti allo scopo di influenzare il livello di produzione, i prezzi, o la remunerazione dei fattori della produzione; i contributi agli investimenti provenienti principalmente da altri organismi del settore pubblico (Stato, fondi europei) sono destinati alle imprese (costituiscono un sostegno all’ampliamento della capacità produttiva), alle famiglie (tipicamente per l’acquisto, costruzione e ristrutturazione di abitazioni), che sono effettuati allo scopo di finanziare in tutto o in parte i costi per l’acquisizione di capitale fisso, e gli altri trasferimenti in conto capitale che racchiudono tutte le operazioni di trasferimento diverse dai contributi agli investimenti e che incidono sulla ricchezza degli altri settori istituzionali.

Infine molto importante è l’effetto indiretto sul reddito che hanno le prestazioni sociali erogati dallo Stato a favore delle famiglie, infatti, considerando questi ulteriori aggregati economici, la pressione tributaria si riduce di ulteriori 10 punti percentuali rispetto al PIL nel 2014. In pratica le tasse che gravano sul reddito si riducono indirettamente di 10 punti a vantaggio in particolare delle famiglie più disagiate (prestazioni sociali in denaro assistenziali) e del resto della collettività (per le prestazioni sociali in natura).

Le Prestazioni sociali in denaro assistenziali sono: la pensione sociale, la pensione di guerra, la pensione agli invalidi civili, la pensione ai non vedenti, la pensione ai non udenti e altri assegni e sussidi (inclusi i famosi 80 EURO); tra le prestazioni sociali in natura della sanità rientrano: i farmaci, l’assistenza medica generica e specialistica, l’assistenza ospedaliera in case di cura private, l’assistenza riabilitativa, integrativa e protesica, l’assistenza ospedaliera ecc.

Tavola 4- Prestazioni sociali in natura e in denaro e pressione tributaria rettificata netto prestazioni– Anni 1990-2014 (milioni di euro, valori percentuali e incidenza sul PIL)

Fonte: elaborazioni su dati Istat

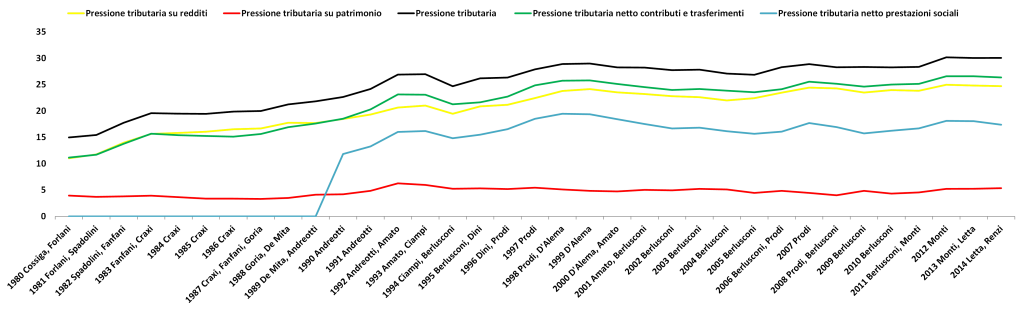

Ricapitolando nel grafico 1 è evidenziata la pressione tributaria su redditi, su patrimoni, quella rettificata cioè al netto di contributi e trasferimenti e quella al netto delle prestazioni sociali. In pratica il Consiglio sta suggerendo all’Italia di alzare un po’ la linea rossa del grafico pressione tributaria sui patrimoni a favore della linea gialla cioè della pressione tributaria sui redditi (in particolare quella sul lavoro), e di revisionare l’imposizione ambientale cioè la linea verde quella che tiene conto dei contributi e dei trasferimenti quindi sulla qualità della tassazione e di come può incidere la politica per ridurre ad esempio le sovvenzioni dannose per l’ambiente.

Le tasse in pratica dovrebbero suggerire uno specifico comportamento economico. Un aumento della tassazione su imprese, lavoratori e famiglie che inquinano e una riduzione della tassazione che favorisca una crescita ecosostenibile, possono essere esempi di azioni di governo tese ad influenzare in maniera virtuosa il comportamento economico di un attore.

I contributi e gli aiuti alla produzione possono essere ad esempio trasformati in crediti di imposta per le imprese che innovano in energia rinnovabile o trasformati in deduzioni e/o detrazioni fiscali per le famiglie che investono in energia pulita.

Grafico 1 – Pressione tributaria su reddito, su patrimonio e pressione tributaria rettificata dai contributi, trasferimenti e prestazioni sociali– Anni 1980*-2014 (valori percentuali)

Fonte: elaborazioni su dati Istat, * i dati sulle prestazioni sociali sono disponibili a partire dal 1990

L’attuale Presidente del Consiglio promette una riduzione di 50 miliardi di tasse in 5 anni. Ma come vuole raggiungere questo obiettivo? Secondo alcuni studi “il solo taglio delle tasse non è una maniera sicuramente efficace per accelerare la crescita economica. Anzi bisogna essere cauti sull’abuso delle tasse come strumento per la crescita economica”.

L’Italia è un paese privo di materie prime e di piccola estensione. Per favorire la crescita e anche la produttività bisogna agire sulla riduzione mirata dei costi; ad esempio agire sul cuneo fiscale e contributivo o abbattere l’Irap sulle imprese che investono sulla innovazione tecnologica[10] come ad esempio chi investe sulla banda larga per facilitare i servizi come la domotica, la telemedicina, la teleassistenza, la sanità digitale, e tutte quelle applicazioni a supporto delle piccole e medie imprese; ad esempio agire sulla riduzione del cuneo fiscale per le imprese e famiglie che investono e utilizzano le energie rinnovabili[11] La leva fiscale se usata in maniera virtuosa può dare frutti straordinari.

Confronto con lo studio CGIA di Mestre

Note:

*le considerazioni contenute nel presente lavoro non impegnano l’Istituto di appartenenza dell’autore.

[1] Con la sentenza della corte costituzionale n. 156/2001 si cita che: “rientra nella discrezionalità del legislatore, con il solo limite della arbitrarietà, la determinazione dei singoli fatti espressivi della capacità contributiva che, quale idoneità del soggetto all’obbligazione di imposta, può essere desunta da qualsiasi indice che sia rivelatore di ricchezza e non solamente dal reddito individuale”. Ma nella realtà italiana questo principio della costituzione non viene di fatto rispettato.

[2] L’Irpef è l’imposta sul reddito delle persone fisiche ed è nata con la riforma tributaria del 1973. L’IRPEF è un’imposta personale e progressiva il cui presupposto è il possesso di redditi, in denaro o in natura, rientranti nelle categorie stabilite dalla legge. I soggetti passivi sono persone fisiche, residenti in Italia (per i redditi posseduti all’interno e all’estero); non residenti in Italia (limitatamente ai redditi prodotti nel territorio dello Stato). Concorrono alla formazione del reddito complessivo imponibile Irpef tutti i redditi, continuativi oppure occasionali, che fanno capo a un determinato soggetto, sia che li percepisca in denaro, sia che ne fruisca in natura, e da qualsiasi fonte provengano: redditi di fabbricati, di terreni, d’impresa, di lavoro autonomo o dipendente, redditi derivanti da partecipazioni in società di persone o di capitali, ecc.

[3] Abbiamo i Redditi da lavoro (derivanti da prestazioni di lavoro dipendente o dall’esercizio di arti o professioni) + redditi di impresa: derivanti dall’esercizio di attività commerciali + redditi da capitale (derivanti dall’impiego di denaro o strumenti finanziari (interessi, dividendi e simili); redditi fondiari (derivanti dall’esercizio di diritti reali su terreni e come i redditi dominicali dei terreni, redditi agrari, redditi di fabbricati e redditi diversi come cessioni di titoli azionari, terreni edificabili, vincite alle lotterie, prestazioni di lavoro occasionale…). Descritto sinteticamente abbiamo: Salari e stipendi + Profitti + Rendite + Interessi + plusvalenze nette + entrate straordinarie o occasionali

[4] Al taglio delle imposte non deve seguire un aumento della spesa pubblica.

[5] Nel Def dello scorso aprile, il Governo ha previsto che il gettito tributario aumenterà tra il 2014 e il 2019. La pressione tributaria crescerà dal 30,1% al 30,7%, raggiungendo un picco del 31,2% nel 2016-2017.

[6] Sul patrimonio (o patrimoniali) quando l’importo è correlato alla ricchezza posseduta come i beni (fabbricati, automezzi, mobili, merci ecc. Sono considerate nel presente studio come imposte sul patrimonio: Imposta sul valore aggiunto su beni durevoli (IVA), l’Imposta plusvalenze cessioni azioni (capital gain), Imposte su assicurazione vita e previdenza complementare, Imposta sostituiva su plusvalenze da cessione di azienda, Imposta sulle riserve matematiche di assicurazione, Imposta sui redditi di ricchezza mobile, Imposte complementari e addizionali, Contributi Gescal carico dei dipendenti, Imposta sull’incremento del valore degli immobili (INVIM), Imposta sulle società e sulle obbligazioni, Ritenute sugli utili distribuiti dalle società, Imposta sul patrimonio netto imprese, Nuova imposta sostitutiva rivalutazione beni aziendali (Tremonti), Imposta straordinaria e progressiva patrimoniale, Imposta comunale sull’industria e sulle attività produttive (ICIAP), Sovrimposta comunale sui fabbricati (SOCOF), Imposta comunale sugli immobili (ICI) di cui sulle aree edificabili, Imposta municipale unica (IMU) – Aree edificabili, Imposta sulle patenti, Imposta sui cani, Tasse auto pagate dalle famiglie, Maggiorazione standard del tributo comunale sui rifiuti e sui servizi, riservata interamente allo Stato, Imposte sulle successioni e donazioni, Imposta valore netto globale asse ereditario, Imposta sostitutiva sulla rivalutazione dei beni aziendali, Imposta straordinaria sugli immobili e depositi, Imposta sostitutiva sui beni d’impresa, Imposta sui beni di lusso, Introiti da imposta sui capitali rientrati dall’estero (scudo fiscale), Sanatoria fiscale 2003-2004, Imposta per l’adeguamento dei principi contabili (IAS), Tributo speciale discarica, Imposta sull’energia elettrica e oneri di sistema fonti rinnovabili, Imposta sul consumo d’acqua, Imposta sull’energia elettrica, Imposta sul gas metano, Diritti speciali sulle acque da tavola, Imposta addizionale sull’energia elettrica di comuni e province, Diritti dell’Ente nazionale risi, Imposta di registro e sostitutiva, Imposta di surrogazione registro e bollo Imposta sulle assicurazioni, Imposta ipotecaria, Pubblico registro automobilistico (PRA), Diritti catastali, Contributi concessioni edilizie, Imposta comunale sugli immobili (ICI), Imposta municipale unica (IMU), Concessioni governative, Tassa emissioni anidride solforosa, Canoni su telecomunicazioni e Rai TV, Tributo funzione tutela e protezione ambiente. Soltanto il 50% dell’importo dell’Imposta su secretazione capitali scudati, delle altre Imposte, Regolarizzazione omessi o ritardati versamenti e condoni di imposte, Sanatorie anni pregressi dirette+accertamento con adesione, Sanatorie anni pregressi imposte indirette, Condono edlizio, Imposta di bollo.

[7] Variabile di stock in quanto legata ad un preciso istante temporale.

[8] Sul reddito quando hanno per oggetto il flusso della produzione annuale. Sono considerate nel presente studio le imposte sui redditi: l’imposta sul reddito delle persone fisiche (IRPEF), Addizionale regionale sull’IRPEF, Addizionale comunale sull’IRPEF, Imposte sul reddito delle persone giuridiche (IRPEG) poi IRES, Imposta locale sui redditi (ILOR), Imposta sul valore aggiunto su beni non durevoli (IVA), Ritenute sugli interessi e su altri redditi da capitale, Imposte sostitutive su risparmio gestito, Imposte giochi abilità e concorsi pronostici (diretta), Addizionale alle imposte erariali e locali sui redditi (8%), Altre imposte sul reddito e sul patrimonio, Cedolare secca sugli affitti, Ritenuta acconto sul trattamento di fine rapporto di lavoro (TFR), Contributo straordinario per l’ Europa, Imposta sostitutiva ipotecaria e catastale per i beni immobili in leasing, Sovrimposta di confine (esclusi gli oli minerali), Sovrimposta di confine sugli oli minerali, Altre imposte sulle importazioni (dazi Ceca e altri diritti), Imposta sulle importazioni di caffè, Imposta sulle importazioni di banane, Imposta sulle importazioni di cacao, Imposta sugli oli minerali e derivati, Imposta sulla registrazione e riproduzione del suono, Imposta sulla birra, Imposta sullo zucchero, Imposta sui gas incondensabili, Imposta sugli spiriti, Proventi della vendita di denaturanti e contrassegni di Stato, Imposta sui tabacchi, Diritti erariali su pubblici spettacoli, Proventi dei Casinò, Imposta sui giuochi, abilità e concorsi pronostici, Imposta sul lotto e le lotterie, Imposta sul gioco TOTIP e sulle scommesse UNIRE, Imposta sul gioco del Totocalcio e dell’ Enalotto, Imposta sulle assicurazioni Rc auto, Imposte comunali sulla pubblicità e sulle affissioni, Proventi vari dei Monopoli di Stato, Proventi speciali assimilati alle imposte sui prodotti, Altri proventi speciali assimilati alle altre imposte sulla produzione, Diritti mattatoi, Imposta sui servizi indivisibili (TASI), Tasse automobilistiche poi Tasse auto pagate dalle imprese, Contributi Gescal a carico dei datori di lavoro, Rimborsi sulle esportazioni, Diritti delle Camere di commercio, Imposta regionale sulle attività produttive (IRAP), Altre imposte sulla produzione, Imposta di soggiorno poi Imposta sui servizi ricettivi collettivi turistici, Diritti archivi notarili, Diritti degli Enti provinciali turismo, Imposta sulle insegne, Imposta sulle transazioni finanziarie, Altre imposte sui prodotti. Soltanto il 50% dell’importo dell’Imposta su secretazione capitali scudati, delle altre Imposte, Regolarizzazione omessi o ritardati versamenti e condoni di imposte, Sanatorie anni pregressi dirette+accertamento con adesione, Sanatorie anni pregressi imposte indirette, Condono edlizio, Imposta di bollo.

[9] Si misura la variazione della ricchezza in un determinato arco temporale.

[10] Non è chiaro come possono essere definite start up innovative le imprese del settore della costruzione navale e dei settori del carbone e dell’acciaio che dovrebbero avere quale oggetto sociale esclusivo o prevalente, lo sviluppo, la produzione e la commercializzazione di prodotti o servizi innovativi ad alto valore tecnologico e che utilizzano personale in possesso di titolo di dottorato di ricerca o che sta svolgendo un dottorato di ricerca presso un’università italiana o straniera, oppure in possesso di laurea e che abbia svolto, da almeno tre anni, attività di ricerca certificata presso istituti di ricerca pubblici o privati, in Italia o all’estero.

[11] Negli ultimi anni la tassazione che grava sull’energia elettrica e oneri di sistema da fonti rinnovabili è aumentata del 276% rispetto alla tassazione a tutela e protezione ambiente (cioè quelli che inquinano per essere precisi) che rappresenta pochi spiccioli. Invece bisogna puntare sull’edilizia ecosostenibile. Aumentare il livello di efficienza energetica degli edifici pubblici e scolastici, impiantare alberi e intervenire sulla manutenzione del territorio, riqualificare le città sono alcuni dei principali capitoli di agevolazioni fiscali sui quali dobbiamo concentrarci.

La riproduzione di questo articolo è autorizzata a condizione che sia citata la fonte:

http://www.monicamontella.it/

– RSS ——> Follow these topics: Finanza pubblica, politica

Follow

Follow e-mail

e-mail comments feed

comments feed