L’Istat [1] ha diffuso, in assenza di un comunicato pubblico, il valore dello stock delle principali attività non finanziarie detenute dalle famiglie, dalle società e dalle amministrazioni pubbliche. In pratica per la prima volta abbiamo un dato ufficiale su una parte del patrimonio italiano. Un approfondimento merita il valore degli immobili (abitazioni e altri).

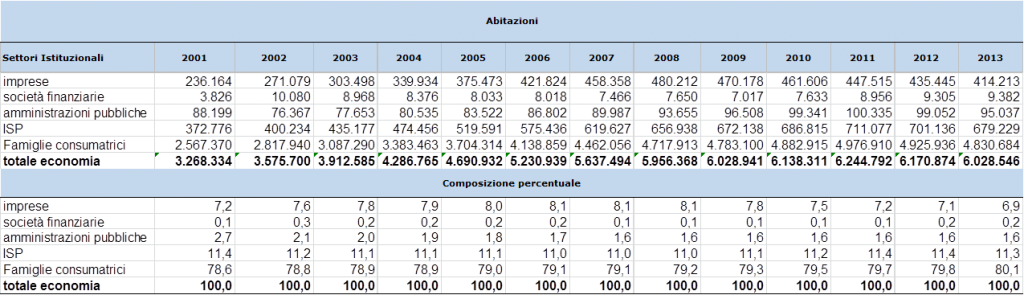

Nella tavola 1 è possibile analizzare lo stock delle abitazioni e la sua composizione percentuale per i singoli settori istituzionali. Per abitazioni si intendono i fabbricati utilizzati interamente o principalmente come abitazioni, comprese le costruzioni annesse, come i garage, e tutti gli impianti permanenti usualmente installati nelle abitazioni.

Nel 2013 il patrimonio abitativo del totale economia ammontava a 6.000 miliardi di euro di cui l’80% dello stock apparteneva alle famiglie italiane.

In 12 anni le società finanziarie hanno incrementano del 145% il valore dello stock abitativo, di ben l’88% le famiglie, del 75% le imprese e soltanto dell’8% la pubblica amministrazione.

Tavola 1- Ripartizione dello stock delle abitazioni per settori istituzionali – Anni 2001-2013 (milioni di euro e composizione percentuale)

Fonte: elaborazioni su dati Istat

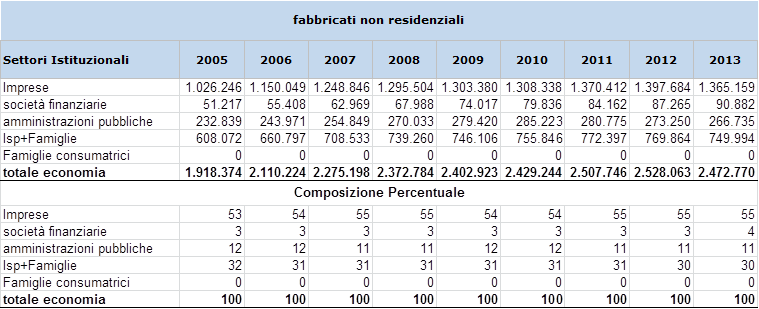

Nel 2013 lo stock dei fabbricati non residenziali[2] del totale economia ammontava a 2.473 miliardi di euro di cui il 55% dello stock apparteneva alle imprese italiane.

Tavola 2- Ripartizione dello stock dei fabbricati non residenziali per settori istituzionali – Anni 2005-2013 (milioni di euro)

Fonte: elaborazioni su dati Istat

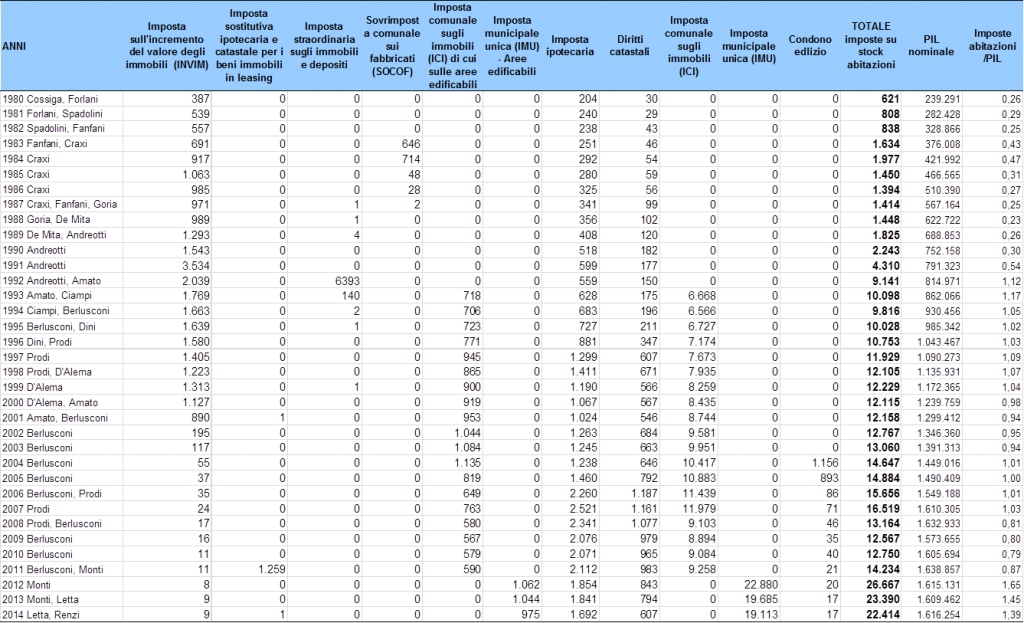

Nella tavola 3 è evidenziata la ripartizione del gettito tributario per tipologia di tasse che gravano sugli asset abitativi. Dal 1980 al 2014 la tassazione sulle abitazioni in rapporto al PIL è cresciuta notevolmente passando dall’0,26% al 1,39%.

La tassazione in termini di gettito più sostanziosa è quella che grava sugli immobili. Se nel 2011 l’imposta comunale sugli immobili (ICI) era di 9 miliardi come per magia con un nuovo nome l’anno successivo si era trasformata in imposta municipale unica (IMU) è raggiungeva i 22 miliardi di euro con un incremento quasi del 250%.

La nuova IMU è stata applicata sulla componente immobiliare del patrimonio e accorpa l’imposta sul reddito delle persone fisiche (IRPEF), le relative addizionali dovute in relazione ai redditi fondiari su beni non locati, l’imposta comunale sugli immobili (ICI).

L’IMU è stata introdotta nell’ambito della legislazione attuativa del federalismo fiscale dal governo Berlusconi IV con il d.lgs. n. 23 del 14 marzo 2011 (artt. 7, 8 e 9). In seguito il governo Monti ne ha modificato la natura rendendola di fatto un’ICI sulle abitazioni principali e ne ha anticipato l’introduzione, in via sperimentale, al 2012, prevedendone l’applicazione a regime dal 2015, incrementando sensibilmente la base imponibile, mediante specifici moltiplicatori delle rendite catastali. E infatti dal 2012 al 2014 sono stati versati dagli italiani sottoforma di IMU circa 60 miliardi di euro all’erario.

Tavola 3- Ripartizione del gettito tributario per tipologia di tasse sulle abitazioni e in rapporto al PIL– Anni 1980-2014 (milioni di euro e composizione percentuale)

Fonte: elaborazioni su dati Istat*

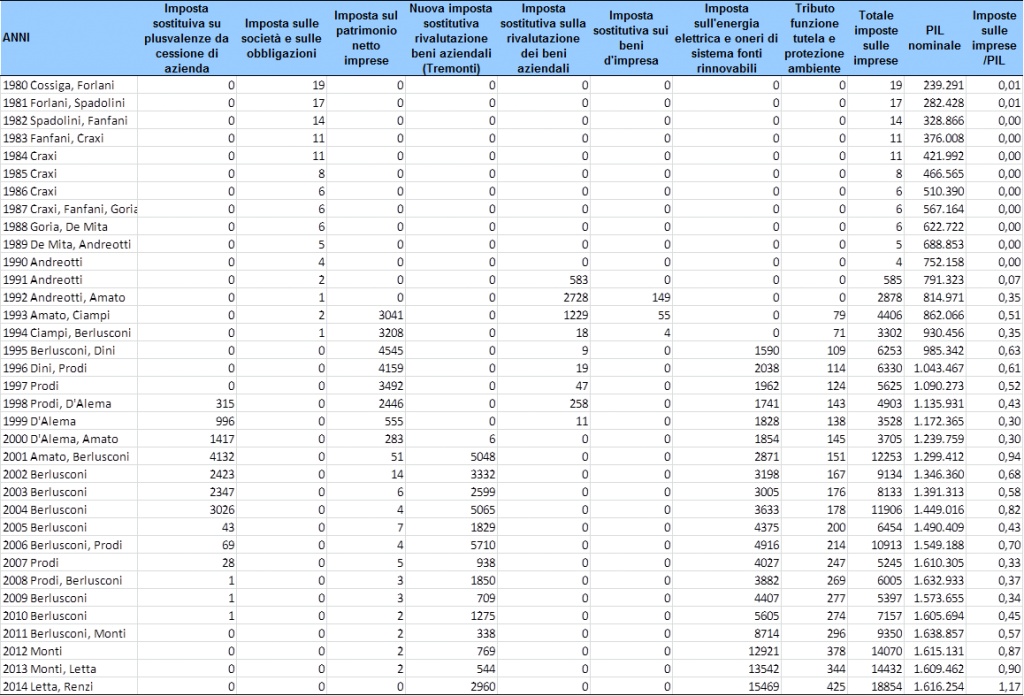

Nella tavola 4 è evidenziata la ripartizione del gettito tributario per tipologia di tasse che gravano sullo stock delle imprese. Dal 1980 al 2014 la tassazione sulle imprese in rapporto al PIL è cresciuta notevolmente passando dall’0,o1% al 1,17%. Ciò che deve far riflettere e non poco è la tassazione che grava sull’energia elettrica e oneri di sistema fonti rinnovabili incrementata del 276% dal 2010 al 2014, rispetto alla tassazione a tutela e protezione ambiente (cioè quelli che inquinano per essere precisi) che rappresentano pochi spiccioli. Non è necessario aggiungere altro i numeri parlano da sè.

Tavola 4- Ripartizione del gettito tributario per tipologia di tasse sullo stock delle imprese e in rapporto al PIL – Anni 1980-2014 (milioni di euro e composizione percentuale)

Fonte: elaborazioni su dati Istat*

Sappiamo che il Governo Renzi sta lavorando sulla rivalutazione delle rendite catastali e che proprio a dopo l’estate è stata rimandata la riforma del catasto 2015, con l’approvazione da parte del governo del Dlgs sulle commissioni censuarie che si occuperanno di revisionare i valori delle rendite catastali e immobiliari, previsti dalla Legge Delega fiscale 23/2014.

L‘agenzia delle entrate ha certificato per il 2012 che la rendita catastale complessivamente attribuita sulle unità censite al catasto è stata pari a circa 36,3 miliardi di euro, in termini di rendita catastale, le unità delle Persone Fisiche sommano circa 22 miliardi di euro, mentre le Persone Non Fisiche sono proprietarie di uno stock con circa 14,3 miliardi di euro.

Quindi, se come è previsto, la Riforma del Catasto avrà come obiettivo la revisione del valore degli immobili e dei terreni in linea con il valore che questi hanno sul mercato reale (anche se nella delega fiscale era stato introdotto il principio della «invarianza di gettito» nazionale) avremmo delle sorprese sulla rivalutazione del valore delle unità censite al catasto. Infatti per l’attribuzione della rendita non si ragionerà più per vani ma il nuovo sistema di calcolo sarà basato sui metri quadri, tenendo conto di fattori finora esclusi come la posizione dell’immobile, affacci, dimensione reale dell’immobile ecc.

Renzi nei suoi usuali spot di comunicazione rivolti al popolo italiano sostiene che “Dal 2016 abolirò la tassa sulla prima casa” tradotto in numeri significa che soltanto al 35,8% degli immobili adibiti ad abitazione principale intende Renzi abolire completamente la tassa sulla prima casa (restano in forse tutte le pertinenze sulle abitazioni principali cioè il 23,6%), e quindi possiamo affermare che seppur si riuscisse nell’intento sarebbero spiccioli rispetto all’ammontare complessivo pagato dai cittadini italiani nel 2014 e cioè 22,4 miliardi di euro di tasse complessive sugli immobili.

Ma visto che la tassazione immobiliare viene da lontano e cioè dai tavoli di Bruxelles e visto che il Presidente del Consiglio non eletto dagli italiani deve rispettare queste raccomandazioni perchè altrimenti torna a fare il sindaco, non sono più credibili questi spot …..grazie a DIO gli italiani hanno finito di avere l’anello al naso!!

* In assenza di dati ricostruiti i dati sulle imposte dal 1980 al 1995 sono quelli vecchia serie pubblicati dall’Istat

Note

[1] L’Istat ammette che non tutte le attività non finanziarie italiane sono incluse a causa della mancanza di informazioni (ad esempio le strutture di ingegneria civile, i monumenti, le scorte e oggetti di valore).

[2] Per fabbricati non residenziali si intendono: fabbricati diversi dalle abitazioni, compresi gli impianti e le attrezzature che costituiscono parte integrante delle costruzioni associate e compresi i costi dei lavori di preparazione del sito e sgombero. Esempi di fabbricati non residenziali sono: depositi e fabbricati industriali, fabbricati commerciali, sale di spettacoli, alberghi, ristoranti, edifici a indirizzo didattico-culturale, strutture sanitarie.

La riproduzione di questo articolo è autorizzata a condizione che sia citata la fonte:

http://www.monicamontella.it/

– RSS ——> Follow these topics: politica

Follow

Follow e-mail

e-mail comments feed

comments feed