a cura di Monica Montella[1]

Le autorità monetarie e le istituzioni finanziarie forniscono all’economia un preciso stock di moneta ogni anno. Il prezzo che si sostiene per l’uso del denaro in un certo periodo di tempo è il tasso di interesse reale[2] che equivale al prezzo che si paga per ricevere un prestito. In pratica nella nostra epoca un paese spende prima di aver incassato le imposte o di aver emesso titoli del debito pubblico, indebitandosi con le banche.

La domanda di moneta negli ultimi anni è cresciuta per effetto dell’attività finanziaria strumentalizzata dagli speculatori perché associata all’insolvenza di un paese, questo meccanismo ha provocato un aumento del debito pubblico a dismisura in alcuni paesi europei. “L’ Italia ha sempre pagato in rapporto al PIL interessi sul debito pubblico molto elevati”[3].

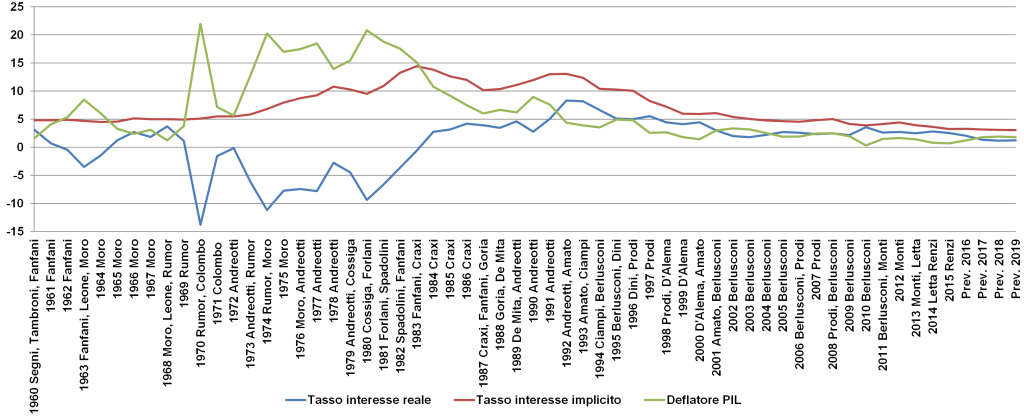

I tassi evidenziati nel grafico 1 sono quelli che misurano implicitamente il costo del denaro che l’Italia ha sostenuto dal 1960 per disporre di moneta (sottoforma di emissione di titoli del debito pubblico) [4].

Grafico 1 – Tasso di interesse implicito, reale e deflatore del PIL. Anni 1960-2019. Valori percentuali.

Fonte: elaborazioni su dati Istat e Banca d’Italia

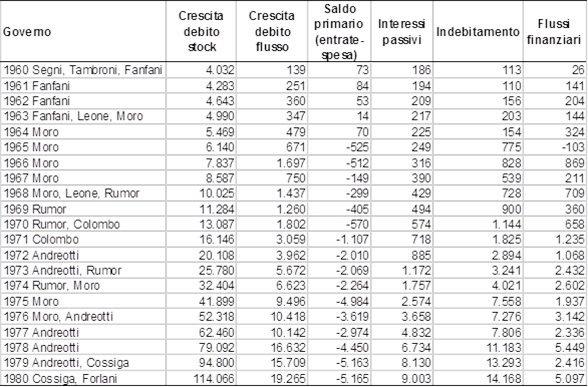

Nel ventennio 1960 – 1980 i Governi italiani spendevano oltre la soglia di sostenibilità, però beneficiando dell’alto tasso di inflazione, di fatto l’indebitamento accumulato[5] non influiva sulla crescita del debito pubblico[6]. Logico che in quel periodo alcuni cittadini erano danneggiati da questa redistribuzione da inflazione (percettori di redditi fissi, risparmiatori, creditori) e molti altri ne restavano in larga parte esente, o addirittura ne traevano beneficio dall’aumento dei prezzi (percettori di reddito variabile, debitori).

Tavola 1– Indicatori di finanza pubblica dal 1960 al 1980. Milioni di euro (valori nominali)

Fonte: elaborazioni su dati Istat e Banca d’Italia

Nel 1981 con la storica “separazione dei beni” tra Banca d’Italia e ministero del Tesoro come è noto si esimeva la banca d’Italia dal garantire in asta il collocamento integrale dei titoli offerti dal ministero del Tesoro[7]. (Andreatta 1991).

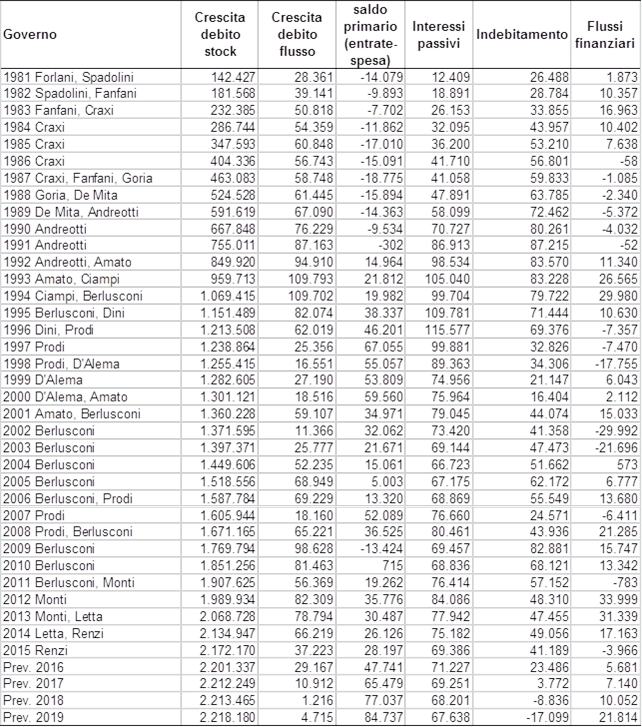

Dalla tavola 2 è possibile analizzare, a partire dal 1981, gli effetti di quella storica decisione sulle finanze pubbliche italiane.

L’aggregato degli interessi passivi ha incominciato a crescere a ritmi elevati. Nel ventennio 1981-2001 sono stati pagati 1.420 miliardi di interessi sul debito pubblico.

La politica di quei tempi era volutamente cieca davanti a questo fenomeno e pur di mantenere le promesse elettorali di allora si procedeva con saldi primari in deficit che ci costavano il doppio, se non il triplo, poi in termini di interessi passivi sullo stock di debito accumulato nel tempo[8].

Dopo l’entrata in vigore dell’euro, il quadro di finanza pubblica italiano non è cambiato anzi è incominciato a peggiorare, in particolare dal 2002 al 2019 (tenendo conto dei dati programmatici di previsione del MEF, vedi tavola 2) abbiamo pagato e pagheremo secondo le previsioni altri 1.300 miliardi di euro di interessi passivi[9].

Tavola 2– Indicatori di finanza pubblica dal 1981 al 2019. Milioni di euro (valori nominali)

Fonte: elaborazioni su dati Istat e Banca d’Italia

In aggiunta dal 2002 al 2019 sono stati accumulati altri 135 miliardi di euro di maggior debito pubblico per effetto dei flussi finanziari[10].

Nel frattempo con l’Unione Europea l’Italia, insieme agli altri Stati Europei, si è impegnata a mantenere i conti pubblici in equilibrio e questo lo si evidenzia dai 578 miliardi di saldi primari positivi sborsati e previsti dal 2002 al 2019.

Il debito pubblico cresce con una media di 55 miliardi di euro dal 1982 al 2019; il picco si ha con 109 miliardi di euro di crescita con i due Governi Amato/Ciampi e Ciampi/Berlusconi, mentre secondo le ottimistiche previsioni programmatiche del MEF nel 2018 crescerà soltanto di 1,2 miliardi soprattutto per effetto dei saldi primari positivi[11] (tra il 2017 e il 2019 sono previsti, secondo il MEF, 227 miliardi di saldi primari) in pratica soldi sottratti ai cittadini o attraverso l’aumento delle tasse o sottraendo servizi alla collettività per effetto della riduzione della spesa pubblica[12].

Il 22 gennaio 2015 Mario Draghi, presidente della Banca Centrale Europea (Bce), ha annunciato il suo quantitative easing (Qe)[13]. “Si tratta di una misura straordinaria che ha lo scopo di rilanciare l’economia dell’Eurozona, facendo scendere il costo del debito degli stati e i tassi di interesse, rilanciando il mercato del credito e fermando la deflazione, cioè il calo dei prezzi al consumo che si registra oggi in diversi paesi europei”[14].

Il quantitative easing di sicuro avrà effetti benefici sui portafogli dei soci[15] della Banca d’Italia in quanto si ritroveranno a partire dalla moneta emessa dalla BCE liquidità aggiuntiva ma gli interessi saranno pagati dalla stato italiano quindi dai cittadini. Si perché sulla cifra di 120 miliardi emessi dalla BCE si dovranno pagare anche gli interessi alle banche per accedere alla liquidità. La BCE di fatto crea liquidità a favore diretto delle banche.

Visto che l’attuale generazione sta pagando gli errori del passato se si potesse accedere alla liquidità esimendoci dall’onere degli interessi, la Banca d’Italia potrebbe evolvere liquidità direttamente ad esempio a Cassa Depositi e Prestiti (80% di proprietà del MEF) a costo zero[16] per finanziare investimenti pubblici in settori strategici[17]. L’Italia potrebbe ripartire e crescere.

Un dato di fatto è che soltanto in Italia dal 1960 al 2019 gli interessi passivi pagati in complesso sono stati 2.763 miliardi di euro cioè più dell’equivalente del debito pubblico italiano. Tutti soldi sottratti all’economia e incanalati nel circuito finanziario.

Altrettanto in Grecia la spesa pubblica è servita negli anni per recuperare voti ma a quale costo per il popolo Greco? Ogni partito politico teme le conseguenze di perdere l’appoggio di un blocco di voto quale quello rappresentato dai dipendenti pubblici e delle loro famiglie. Ma il costo di un default Greco non lo paga chi lo ha creato ma i cittadini più vulnerabili.

Note:

[1] Ricercatrice Istat, Contabilità Nazionale. Le considerazioni contenute nel presente lavoro non impegnano l’Istituto di appartenenza dell’autore.

[2] In economia esistono molti tipi di tassi di interesse che si distinguono per scopo, per rischio, per maturazione e trattamento fiscale, così come uno stesso tasso di interesse varia da paese a paese. Nel presente lavoro si analizza solo quello che viene pagato sullo stock del debito pubblico cioè il tasso di interesse nominale medio implicito, ovvero il rapporto tra la spesa per interessi in un anno e lo stock di debito pubblico accumulato al 31 dicembre dell’anno precedente. Ma per capire la vera entità del tasso di interesse nell’economia si deve procedere ad un ulteriore passaggio, cioè al calcolo del tasso di interesse reale implicito che riflette più esattamente l’effettivo costo di un prestito. Il tasso di interesse nominale è infatti influenzato dall’inflazione. Se quest’ultima aumenta anche i tassi di interesse nominale crescono. Nella presente analisi il tasso di interesse reale implicito è stato calcolato come il tasso di interesse nominale al netto del deflatore del Pil.

[3] L’Italia in definitiva sta pagando tassi di interesse particolarmente elevati rispetto agli altri paesi europei. L’impatto è depressivo. Ne consegue che il Pil decresce da cui ne scaturisce un minore gettito fiscale, e ciò peggiora ulteriormente l’indebitamento e il debito, ma questo effetto impatta sui mercati privati che si vedono costretti ad aumentare i tassi, per assicurarsi contro l’insolvenza dello Stato il cui debito è sempre più insostenibile. E più aumentano i tassi, più i debiti sono insostenibili, e più sono insostenibili, più aumentano i tassi. Si instaura una situazione che si avvita su se stessa senza offrire una speranza concreta di crescita (Montella, 2014).

[4] Si nota che con un tasso di inflazione elevato lo Stato Italiano si avvantaggiava nei confronti dei propri creditori grazie al tasso di interesse reale che era fortemente negativo, anche con tassi di interessi nominali a due cifre (Montella & altri, 2013). Il tasso di interesse reale misura il tasso effettivo percepito al netto cioè dell’inflazione.

[5] L’indebitamento netto delle amministrazioni pubbliche, presente nel Conto economico consolidato, è il saldo tra le entrate (correnti e in conto capitale) e le uscite (correnti e in conto capitale) comprensive degli interessi. Costituisce uno dei saldi di finanza pubblica rilevanti ai fini della notifica alla Commissione europea relativa alla procedura sui deficit eccessivi (Edp), valida ai fini del Trattato di Maastricht. Indebitamento netto + flussi finanziari sono il rispettivo del flusso di crescita del debito pubblico.

[6] Il debito pubblico era sostenibile se lo confrontiamo con i parametri di Maastricht (60% è il parametro di Maastricht). Ma non si poteva dire lo stesso per l’indebitamento/PIL, che invece era del 7% (3% è il parametro di Maastricht). Indebitamenti rispetto al PIL elevati hanno di fatto prodotto debito pubblico futuro.

[7] Da quel momento in avanti la vita dei ministri del Tesoro era sempre più difficile perché ad ogni asta il loro operato era sottoposto al giudizio del mercato. Il bilancio di competenza del 1982 né è la dimostrazione di questa nuova situazione che si è venuta a creare.

[8] In pratica nel 1986 il governo Craxi ha sforato di 15 miliardi la spesa pubblica rispetto alle entrate ma per farlo ha pagato 41 miliardi di interessi passivi. Lo stesso vale per Goria, De Mita ecc. Solo Andreotti nel 1991 ha incominciato ad invertire la tendenza, ma si agiva sempre sui saldi primari, mai ci si poneva il problema di contenere gli interessi passivi che avrebbero pagato in futuro i cittadini.

[9] Il problema dei tassi di interesse è Europeo oltre che italiano perché in Europa circa 300 miliardi di euro nel 2012 sono confluiti nel sistema finanziario e non nell’economia reale. Tutti questi miliardi di interessi che continuano a pagare i cittadini (italiani e europei) non fanno altro che alimentare quei falchi neri che diventano potenti sostenitori di politici senza scrupoli che potrebbero destabilizzare interi paesi e creare sofferenze umane inaudite.

[10] I flussi finanziari sono l’insieme di a) partite finanziarie, aggiustamenti cassa/competenza, classificazioni di transazioni e discrepanze (passaggio da indebitamento netto a fabbisogno del settore pubblico); b) dismissioni/acquisizioni mobiliari, classificazioni di transazioni e discrepanze (passaggio dal fabbisogno del settore pubblico al fabbisogno della pubblica amministrazione); c) variazioni dei depositi del Tesoro presso la Banca d’Italia, scarti (premi) di emissione (rimborso) e derivati, effetto delle variazioni del cambio sulle passività in valuta estera (passaggio dal fabbisogno della pubblica amministrazione alla variazione del debito pubblico). Posta particolarmente delicata perché confluiscono molte voci di natura finanziaria quindi liquidità monetaria che non deriva dall’economia reale. Una delle voci più rilevanti è stata la concessione di prestiti (46,7 miliardi di euro), in cui sono inclusi anche le passività relative ai fondi salva Stati. Con l’avvio del MES si sta sottraendo altra liquidità monetaria all’economia reale per sostenere i Paesi in difficoltà.

[11] L’Italia è uno dei pochi paesi europei a poter vantare di solidi avanzi primari.

[12] Il governo italiano per finanziare la spesa pubblica spende emettendo titoli del debito pubblico che costituiscono, fra le altre funzioni, il risparmio di chi li acquista. Il problema è rappresentato dalla spesa per interessi passivi che l’Italia è costretta a pagare ogni anno, che non solo azzera l’avanzo primario ma la costringe a chiedere in prestito altri finanziamenti, rendendoci schiavi degli speculatori finanziari. Ad esempio soltanto tra il 1993 e il 1996 (Amato, Ciampi, Berlusconi, Dini, Prodi) abbiamo pagato più di 430 miliardi di euro di interessi passivi. Se però la crescita economica invertisse la tendenza i margini di manovra sarebbero maggiori.

[13] Sappiamo che un facsimile del QE sono state già praticate dalla BCE sotto forma di acquisto di titoli pubblici nel mercato secondario nel Securities Market Programme (2010-11) cioè un programma di acquisto di titoli di Stato da parte della Bce che dà ossigeno ai Paesi soffocati dal debito. L’obiettivo è stato di ristabilire appropriati meccanismi di trasmissione della politica monetaria, per arrivare a una stabilità dei prezzi nel medio periodo, ma in quel caso l’immissione di liquidità è stata sterilizzata. Alla fine del 2012 con il Governo Monti la BCE ha acquistato 99 miliardi in titoli sovrani italiani, 30.8 miliardi in debito greco, 43.7 miliardi di euro debito spagnolo 21.6 miliardi in debito portoghese e 13.6 miliardi in obbligazioni irlandesi, come risulta dalla Relazione annuale BCE (2013) .

[14] http://www.panorama.it/economia/euro/qe-quantitative-easing-bce/

[15] Il capitale della Banca d’Italia appartiene ancora per il 94,3% a banche e assicurazioni private, e solo per il restante 5,67% a soggetti pubblici come Inps e Inail. Intesa Sanpaolo S.p.A. (30,3%) UniCredito Italiano S.p.A.(22,1%) Assicurazioni Generali S.p.A. (6,3%) Cassa di Risparmio in Bologna S.p.A. (6,2%) INPS (5,0%) Banca Carige S.p.A. (4,0%) Banca Nazionale del Lavoro S.p.A.( 2,8%) Banca Monte dei Paschi di Siena S.p.A. (2,5%) Cassa di Risparmio di Biella e Vercelli S.p.A. (2,1%) Cassa di Risparmio di Parma e Piacenza S.p.A. (2,0%). Per mettere in mano pubblica il capitale della Banca d’Italia, occorre che lo Stato compri le quote dalle banche private.

[16]La Banca Centrale Europea (BCE) non può ‘monetizzare’ la spesa degli Stati dell’eurozona (lo proibiscono i Trattati di Maastricht e di Lisbona), che devono appunto rivolgersi ai mercati di capitali privati. Neppure le singole BC nazionali (come la Banca d’Italia) possono ‘monetizzare’ adeguatamente la spesa degli Stati, non possono, in parole povere, creare denaro. Oggi gli Stati dell’eurozona devono pagare gli interessi sul loro debito a dei privati. Con la legge n. 262 del 2005, mai attuata, si contemplava un possibile trasferimento allo Stato della proprietà del capitale della Banca d’Italia”. La cosiddetta “legge sul risparmio” del 2005 indica esplicitamente che la Banca d’Italia è un “istituto di diritto pubblico”. Ma per disciplinare le modalità del trasferimento, si sarebbe dovuto varare un regolamento entro il 2008, purtroppo mai fatto. Abbiamo perso una grande occasione.

[17] http://www.economiaepolitica.it/primo-piano/la-necessita-di-investimenti-pubblici-in-settori-strategici/

La riproduzione di questo articolo è autorizzata a condizione che sia citata la fonte:

http://www.monicamontella.it/

– RSS ——> Follow these topics: Debito pubblico, Finanza pubblica, politica

Follow

Follow e-mail

e-mail comments feed

comments feed