di Monica Montella e Franco Mostacci

JEL Classification: H6, H60, H61, H62, H63, H68, H69

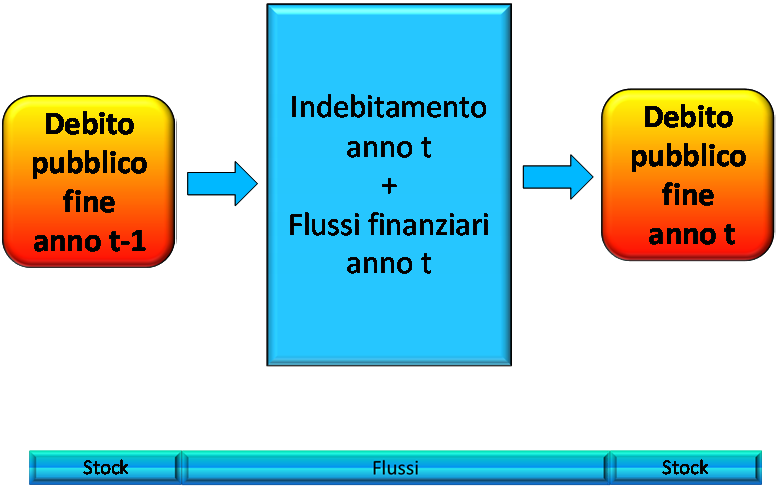

Di solito si associa la crescita del debito pubblico all’incremento degli interessi passivi, ma questa è una verità parziale perchè l’accumulazione del debito pubblico dipende da due fattori: l’indebitamento netto (o saldo del conto economico consolidato della pubblica amministrazione) e il raccordo disavanzo-debito (o saldo dei flussi finanziari). Quando il saldo primario è positivo (come sta accadendo negli ultimi anni in Italia), l’indebitamento netto è causato dalla spesa per interessi e fa aumentare il debito pubblico. Ma un ruolo importante nell’accumulazione del debito pubblico può essere svolto anche dai flussi finanziari o come definiti tecnicamente stock-flow adjustment. Questi ultimi giocano un ruolo importante nell’accumulazione del debito pubblico anche se molto spesso sono una posta particolarmente trascurata nell’analisi degli indicatori di finanza pubblica.

Figura 1 – Il debito pubblico (stock e flussi)

Nel 2012, infatti, il debito pubblico è aumentato di 81,5 miliardi di euro, di cui 47,4 per l’indebitamento netto e ben 34,1 per effetto dei flussi finanziari (tavola 1).

Lo stock di circa 2 mila miliardi di euro di debito pubblico registrato al 31 dicembre 2012 è stato accumulato quasi completamente a partire dal 1960.

L’analisi è stata suddivisa in cinque periodi che corrispondono ad altrettante fasi della vita politica italiana.

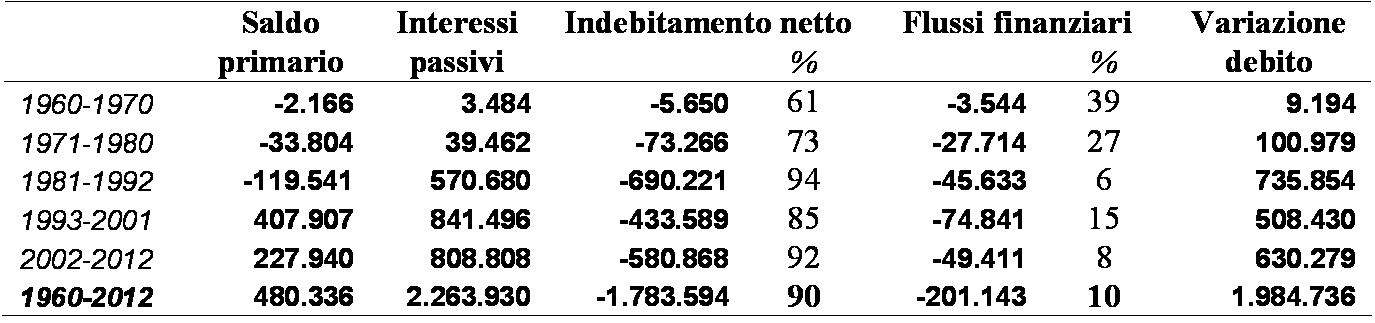

Tavola 1 – La variazione del debito pubblico in Italia – 1960-2012 (milioni di euro)

Fonte:: elaborazioni su dati Istat e Banca d’Italia

Dal 1960 il 90% dello stock di debito deriva dall’indebitamento netto, ottenuto come saldo tra i 480 miliardi di avanzo primario e i quasi 2.264 miliardi di spesa per interessi. Il restante 10%, pari a oltre 200 miliardi, deriva dal saldo dei flussi finanziari. E’ quindi vero che furono le spese e i conseguenti disavanzi di bilancio dello Stato a spingere il debito verso l’alto? Dai dati empirici si conferma che non fu responsabile la spesa primaria nella crescita del debito ma l’enorme spesa per interessi.

La maggior parte del debito pubblico in termini nominali (57%) è stato accumulato negli ultimi 20 anni, nonostante un avanzo primario record di quasi 636 miliardi, a fronte del quale la spesa per interessi è stata di 1.650 miliardi ciò ha contribuito negativamente sulla crescita economica.

Tra il 1960 e il 1992, i conti pubblici facevano registrare un disavanzo primario e la spesa per interessi ha iniziato progressivamente a crescere, soprattutto nel 1981 dopo il divorzio tra MEF e Banca d’Italia , quando quest’ultima smise di acquistare i titoli di stato non collocati sul mercato. Come si legge nell’articolo Le origini del debito pubblico italiano , furono in molti in questo periodo storico ad arricchirsi all’insaputa dei cittadini italiani: “A partire dal 1981 si creò in Italia quella scandalosa ingiustizia sociale che furono i titoli di Stato, una rendita finanziaria enorme, a lungo totalmente esente da imposizione“.

Le stesse grandezze, analizzate in rapporto al Pil nominale, fanno emergere un diverso quadro macroeconomico rispetto all’analisi precedente.

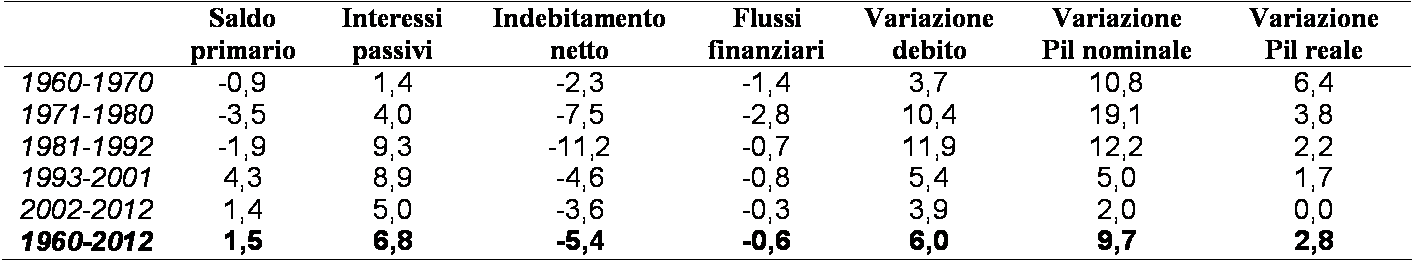

Tavola 2 – La variazione del debito pubblico in Italia in rapporto al Pil – 1960-2012 (valori percentuali)

Fonte: : elaborazioni su dati Istat e Banca d’Italia

La variazione del debito, che tra il 1960 e il 2012 è stata mediamente del 6% l’anno, ha rallentato la sua crescita dopo il 1993, soprattutto per effetto dell’adesione dell’Italia all’Unione Monetaria.

Gli anni ’60 sono caratterizzati da una bassa crescita del debito pubblico che si accompagnava a una crescita elevata dell’economia (+6,4%), in una situazione di inflazione contenuta.

Con la crisi petrolifera del 1973 il deflatore del Pil iniziò a galoppare (+12,7%), raggiungendo nel 1980 il valore massimo del +20,8%. La variazione del Pil nominale (+19,1%) fu molto elevata negli anni ’70, ma la crescita in termini reale (+3,8%), sebbene sostenuta, si ridusse rispetto al decennio precedente. La variazione del debito rispetto al Pil (+10,4%) fu causata dai disavanzi primari (-3,5%) e dagli interessi passivi che iniziavano ad essere consistenti (+4%).

Il periodo peggiore per l’Italia fu sicuramente quello che va dal 1981 al 1992 (fine della prima Repubblica), con una variazione media del debito pubblico dell’ 11,9%, di cui l’11,2% da attribuire all’indebitamento causato da una elevata spesa per interessi (+9,3%). La crescita reale scese al 2,2% e contemporaneamente il tasso di interesse reale sui titoli di stato, negativo negli anni ’70, divenne positivo a partire dal 1984 (+2,8%) fino a raggiungere il massimo nel 1992 (+8,3%).

Tra il 1993 e il 2001 fu condotta una politica del rigore che portò l’Italia ad entrare nell’area dell’euro. La variazione del debito pubblico si ridusse in maniera considerevole, non tanto per la spesa per interessi che viaggiava all’8,9%, quanto per il conseguimento di un avanzo primario senza precedenti (+4,3%). A farne le spese fu ancora la crescita reale che si ridusse all’1,7%.

Negli ultimi 10 anni la variazione del debito ha beneficiato di una lieve riduzione dei tassi di interesse[1] e dei bassi livelli di inflazione, resi possibili dalla politica monetaria dell’Eurosistema. Al tempo stesso però, la crisi economico-finanziaria internazionale, i vincoli imposti dal Patto di Stabilità e Crescita e l’assenza di una politica monetaria nazionale hanno completamente bloccato la crescita dell’economia.

Un discorso a parte va fatto per i flussi finanziari, che hanno conosciuto il loro periodo peggiore tra il 1960 e il 1980 (-2,6%). Negli ultimi 10 anni sono stati accumulati 80 miliardi di euro di maggior debito pubblico per effetto dei flussi finanziari. Una delle voci più rilevanti è la concessione di prestiti (46,7 miliardi di euro), in cui sono inclusi anche le passività relative ai fondi salva Stati. Con l’avvio del MES , poi, si sta sottraendo un’enorme liquidità monetaria all’economia reale per sostenere i Paesi in difficoltà.

L’analisi dei dati empirici mostra che la classe politica che ha governato l’Italia nelle diverse fasi storiche ha consentito alle lobby di potere (economiche e finanziarie) di arricchirsi sempre più a danno delle generazioni presenti e future. Questo è il motivo per cui oggi ci troviamo a dover gestire un debito pubblico di oltre 2 mila miliardi, cha causa una spesa per interessi che si avvvicina ai 100 miliardi di euro l’anno pagata a dei privati. Per trovare queste risorse o dovranno tassare i cittadini o incidere sul taglio della spesa pubblica e ciò inesorabilmente toglie ulteriori risorse finanziarie[2] nel circuito economico frenando ogni prospettiva di crescita dell’economia reale.

[1] Il tasso ufficiale di sconto nel 1960 era del 3,50% e aumentò progressivamente fino al 19% nel 1981. A settembre del 1992, nel pieno della crisi che portò alla svalutazione della lira, era al 15% e da allora iniziò progressivamente a scendere. A partire dal 1999 il tasso di sconto è stato sostituito dal tasso sulle operazioni di rifinanziamento principali effettuate dall’Eurosistema, inizialmente fissato al 3% è attualmente pari allo 0,50%.

[2] La Banca Centrale Europea (BCE) non può ‘monetizzare’ la spesa degli Stati dell’eurozona (lo proibiscono i Trattati di Maastricht e di Lisbona), che devono appunto rivolgersi ai mercati di capitali privati. Neppure le singole BC nazionali (come la Banca d’Italia) possono ‘monetizzare’ adeguatamente la spesa degli Stati, non possono, in parole povere, creare denaro. Oggi i 17 Stati dell’eurozona devono pagare gli interessi sul loro debito a dei privati. In questo periodo storico questo squilibrio costa all’Italia 100 miliardi di interessi l’anno come detto pagati ai privati.

La riproduzione di questo articolo è autorizzata a condizione che sia citata la fonte:

http://www.monicamontella.it/

– RSS ——> Follow these topics: Debito pubblico, Finanza pubblica

Follow

Follow e-mail

e-mail comments feed

comments feed