articolo pubblicato su Economiaepolitica.it e ripreso dal  ilfattoquotidiano

ilfattoquotidiano

Il meccanismo permanente di stabilità MES[1] è uno dei pilastri dell’area euro per la stabilità della nuova governance economica europea[2].

Il meccanismo permanente di stabilità MES[1] è uno dei pilastri dell’area euro per la stabilità della nuova governance economica europea[2].

Il MES è una entità non commerciale intergovernativa ed attualmente impiega circa 140 collaboratori[3]. Gli azionisti del MES sono i 19 Stati membri dell’area euro. Il capitale versato ammonta ad oggi a 80,5 miliardi di euro. Il Governatore[4] è il membro del governo che ha la responsabilità delle finanze. Il consiglio di amministrazione è presieduto dal presidente dell’Eurogruppo, attualmente è Jeroen Dijsselbloem. Il Collegio Sindacale[5] ha il compito di controllare la contabilità del MES e verificare che i conti operativi e di bilancio siano in ordine[6].

Il MES ha quindi avuto come obiettivo di fornire prestiti di primo soccorso ai paesi che hanno perso l’accesso al mercato finanziario a tassi di interesse ragionevoli e sostenibili.

In cambio però, ai paesi beneficiari è stato richiesto una rigorosa condizionalità: da un lato attuare i programmi di aggiustamento macroeconomico per ridurre in modo significativo i costi medi unitari del lavoro, per permettere di rafforzare la loro competitività; e dall’altro garantire l’attuazione delle riforme strutturali e il consolidamento del bilancio pubblico.

Per fornire un sostegno alla stabilità finanziaria è stato conferito al MES il potere di raccogliere fondi con l’emissione di strumenti finanziari[7]. Con riferimento alle banche, la dichiarazione stabilisce che il MES, una volta istituito il meccanismo unico di vigilanza[8] del sistema creditizio, abbia facoltà di ricapitalizzare direttamente gli istituti bancari (attualmente il MES può erogare un sostegno diretto soltanto agli Stati membri)[9].

Nel 2013 il MES ha iniziato la sua attività di finanziamento nel mercato dei capitali del debito[10]. Con la creazione del Programma di finanziamento a breve termine[11] e il Programma di finanziamento a lungo termine[12], si è potuto sostenere il programma macroeconomico di Cipro e si è garantito al governo spagnolo i titoli in scadenza come ricapitalizzazione del settore bancario[13].

Nel frattempo nel mese di aprile 2014, il MES ha ricevuto la quinta tranche di capitale versato dai suoi membri, portando il totale del capitale a poco più di 80 miliardi di euro. Con questo ammontare, il MES è oggi l’istituto finanziario internazionale con la struttura del capitale più forte al mondo[14]. Ma in concreto il MES è stato creato con una capacità di prestito di 500 miliardi di euro. Dopo il finanziamento del programma di Cipro (con un impegno totale fino a 9 miliardi di euro) e il programma di ricapitalizzazione delle banche spagnole (con 41, 3 miliardi di euro erogati), il MES detiene ancora una riserva consistente di 450 miliardi di euro. Il capitale versato quindi non viene utilizzato tutto per il prestito ma è investito in attività ad alto rendimento sul credito e liquidità[15].

Il pagamento iniziale per l’Italia[16] doveva essere di cinque rate annuali, ciascuna delle quali doveva ammontare all’incirca 2,866 miliardi di euro (cioè in totale 14 miliardi di euro) mentre gli importi ulteriori, a chiamata, restavano soltanto eventuali[17].

Dal 2012 fino al 2014 l’Italia ha versato al MES 14,3 miliardi di euro[18]. Eventuali proventi derivanti dalla partecipazione al Meccanismo europeo di stabilità (di cui all’articolo 23 del Trattato) dovrebbero essere versati all’entrata del bilancio dello Stato[19]. I dividendi sono distribuiti in proporzione agli apporti di capitale versati previa detrazione dei costi operativi (che ammontano a circa 16,8 milioni di euro per spese amministrative e a 16,9 milioni di euro per le spese di staff).

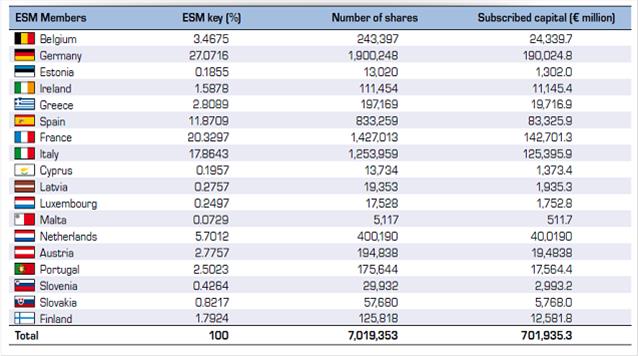

Tavola 1 – Quote di partecipazione dei membri del MES, per numero di azioni e capitale sottoscritto. Valori percentuali e in milioni di euro

Fonte: Rapporto annuale 2013

Il Meccanismo di stabilità stabilisce che i paesi membri, per finanziare il “Fondo” potranno fare nuovo debito pubblico[20]. L’Italia per poter versare le quote concordate con il MES ha dovuto fare ricorso ad emissione di titoli pubblici per un importo di 14 miliardi di stock versati fino a gennaio 2015.

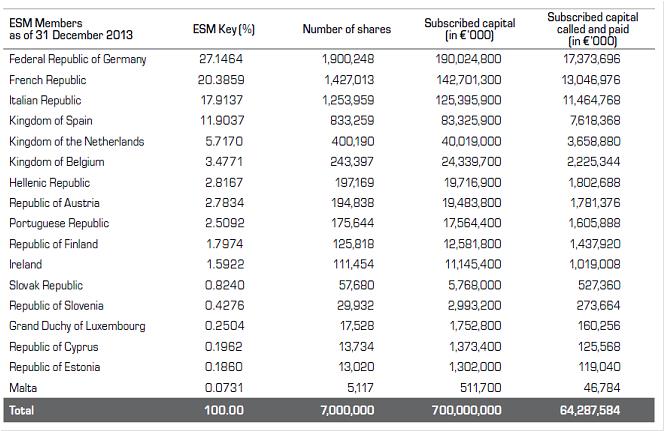

Il problema è che per versare il capitale al MES l’Italia ha dovuto sostenere un costo di emissione caratterizzato dagli interessi passivi pagati sul debito pubblico. Se ipotizziamo per semplicità di applicare il rendimento medio ponderato[21] per l’anno 2013 (2,08%) e applichiamo tale rendimento agli 11,4 miliardi di euro[22] versati al MES nel 2013 (tavola 2), possiamo stimare a 237 milioni di euro il costo sostenuto dall’Italia per la sottoscrizione del capitale versato al MES in termini di interessi passivi pagati. In pratica soldi sottratti ai servizi per il cittadino, meno tutele e stato sociale, più tasse.

Tavola 2 – Il capitale versato dai membri del MES per quota percentuale, numero azioni e capitale sottoscritto e versato

Fonte: Rapporto annuale 2013

Nel bilancio del MES, pubblicato nel Rapporto annuale 2013, è possibile ricavare l’ammontare degli interessi attivi e i proventi assimilati su crediti verso enti creditizi (13,2 milioni di euro), quelli su crediti verso Stati membri dell’area dell’euro (268,9 milioni di euro) e quelli su titoli di debito inclusi i titoli a reddito fisso (70,6 milioni di euro); quindi dovrebbero essere circa 269 milioni gli interessi distribuiti ai membri del MES; senza tener conto degli interesse passivi pagati (110 milioni di euro).

Tavola 3 – Gli interessi attivi e i proventi assimilati su crediti verso Stati membri dell’area dell’euro, anni 2012 e 2013.

Fonte: Rapporto annuale 2013

Poiché come si evince dal trattato (art. 23) l’Italia dovrebbe percepire i proventi derivanti dalla partecipazione al Meccanismo europeo di stabilità (tavola 3) pro quota di partecipazione del capitale, il guadagno che avrebbe dovuto ricevere nell’anno 2013 dovrebbe ammontare a 48 milioni di euro (se ai 269 milioni di interessi attivi ci dovessimo sottrarre anche gli interessi passivi, la cifra sarebbe naturalmente ancora più bassa).

Se il Governo di allora ha convinto tutti i cittadini italiani che la partecipazione al MES, e le operazioni finanziarie che ne derivavano, avrebbero remunerato il capitale guadagnandoci anche dei proventi, forse è il caso di ricredersi, perché a conti fatti l’Italia nel 2013 ci ha rimesso più di 189 milioni di euro[23].

Tavola 4 – Ipotesi di interessi attivi percepiti dai membri del MES calcolati pro quota di partecipazione (valori percentuali e in milioni di euro)

Fonte: Elaborazioni su dati del Rapporto annuale 2013

*Ricercatrice Istat. Le considerazioni contenute nel presente lavoro non impegnano l’Istituto di appartenenza dell’autore.

Note

[1] ESM

[2] Con un apposita modifica all’articolo 136 del Trattato sul funzionamento dell’UE (TFUE) “Gli Stati membri la cui moneta è l’euro possono istituire un meccanismo di stabilità da attivare ove indispensabile per salvaguardare la stabilità della zona euro nel suo insieme. La concessione di qualsiasi assistenza finanziaria necessaria nell’ambito del meccanismo sarà soggetta a una rigorosa condizionalità.” ” Il trattato istitutivo dell’ESM è stato ratificato da tutti e 17 Paesi membri (Austria, Belgio, Cipro, Estonia, Finlandia, Francia, Germania, Grecia, Irlanda, Italia, Lussemburgo, Malta, Paesi Bassi, Portogallo, Slovacchia, Slovenia, Spagna), ed è entrato in vigore in data 8 ottobre 2012. Recentemente è stato consolidato il trattato dopo l’adesione della Lituania. L’Italia lo ha ratificato con la legge 23 luglio 2012, n. 116. L’Italia ha ratificato la modifica dell’art. 136 con la legge 23 luglio 2012, n. 115.

[3] Le spese generali di amministrazione sono costati nel 2013 (A) per il personale: 13.965.000 di euro di cui – salari e stipendi 10.292.000 – la sicurezza sociale 3.673.000 di euro (di cui per pensione 3.196.000) (B) e altre spese amministrative 16.876.000 per un totale complessivo di 30.841.000 di euro.

[4] Ogni membro del MES nomina un governatore e un governatore supplente.

[5] Il Collegio Sindacale è un organo indipendente, composto da cinque membri nominati dal Consiglio dei governatori. Forse sarebbe meglio che la nomina fosse affidata al Parlamento europeo.

[6] Il Collegio Sindacale redige una relazione annuale al Consiglio dei governatori che contiene informazioni sul lavoro di audit svolto, sulle verifiche effettuate, con le conclusioni e le raccomandazioni per il relativo anno di riferimento (articolo 24 (6) della ESM By- Laws). Questa relazione è messa a disposizione dei parlamenti europei e nazionali, delle istituzioni superiori di controllo dei membri del MES e alla Corte dei conti europea.

[7] Per raggiungere il suo scopo, il MES ha raccolto fondi attraverso l’emissione di strumenti di mercato monetario, nonché del debito a medio e lungo termine con scadenze fino a 30 anni, vedi ad esempio le varie newsletter.

[8] La vigilanza bancaria

[9] Il concetto di finanziamento del MES si basa sull’emissione di obbligazioni integrato da altri strumenti finanziari.

[10] Il programma MES ha di fatto sostituito il Programma di finanziamento EFSF, che è stato lanciato alla fine del 2011.

[11] Le date delle aste per ogni trimestre sono state comunicate attraverso la newsletter del MES. Per il programma di finanziamento a breve termine l’8 gennaio del 2013 il MES ha lanciato le sue attività di finanziamento sui mercati del debito con una asta a 3 mesi. Ha raccolto 1,9 miliardi di euro con un rendimento medio ponderato del -0,0324%. A questa asta ne è seguita un’altra il 22 gennaio a 6 mesi. Il MES da allora ha continuato ad emettere regolari strumenti finanziari a 3 e 6 mesi per tutto il 2013. Le aste sono state gestite dal Bidding System Deutsche Bundesbank (EBS).

[12] L’obiettivo iniziale della strategia di finanziamento a lungo termine del MES, lanciato alla fine di agosto del 2013, è stato quello di iniziare a costruire una curva dell’offerta di obbligazioni di investimento con diverse scadenze altamente appetibile ad una base di investitori in Europa e in tutta l’Asia.L’8 ottobre, dopo un anno dalla sua inaugurazione, il MES ha lanciato il suo programma di finanziamento a lungo termine con 7 miliardi di euro attraverso obbligazioni a 5 anni con una cedola di interesse dell’1,25%. L’interesse degli investitori per questa prima emissione obbligazionaria è stato particolarmente forte, con un ordine di 21 miliardi da parte di 300 investitori di tutto il mondo. La seconda emissione, lanciata il 12 novembre con il collocamento di un prestito obbligazionario di 10 anni, ha di nuovo incontrato il forte interesse dei mercati con oltre 9,5 miliardi di euro di ordini ricevuti.Questa forte richiesta degli investitori ha consentito al MES di emettere anche 3 miliardi di euro di swap con un incremento di 19 punti base e quindi ha completato l’obiettivo di finanziamento per l’anno 2013 rilanciando anche un ulteriore miliardo di euro in surplus rispetto alle esigenze.

[13] E’ stata organizzata anche una conferenza mondiale per gli investitori che non hanno potuto partecipare direttamente al MES.

[14] Il 20 dicembre 2013 l’Autorità bancaria europea (EBA) ha considerato i titoli emessi dal MES, tra i beni di investimento con il più alto valore di liquidità e qualità creditizia. Il 18 marzo 2014 il Comitato di Basilea ha annunciato che il MES sarà incluso nella lista delle entità finanziarie con 0% di rischio. I Crediti MES sono quindi trattati con il livello 1 di liquidità e di alta qualità degli assents (HQLA).

[15] ESM- Rapporto annuale 2013

[16] In Italia il 3 aprile 2012 viene presentato il trattato MES in Parlamento da parte del Ministro senza portafoglio per gli affari europei (Enzo Moavero Milanesi), del Ministro dell’economia e finanze (Mario Monti), del Ministro degli affari esteri (Giulio Maria Terzi di Sant’Agata) (Governo Monti-I). Al Senato della Repubblica è assegnato (con atto n. 3240) alla 3ª commissione permanente (affari esteri, emigrazione); domandiamoci perché? Stessa assegnazione alla Camera dei deputati (atto n. 5359) alla III commissione permanente (affari esteri e comunitari) con solo il parere delle commissioni I (affari costituzionali), II (giustizia), V (bilancio), VI (finanze) e XIV (politiche comunitarie).

[17] Parlamento

[18] Banca d’Italia tavola 12

[19] Il 17 dicembre del 2012 il MEF con il decreto di variazione di bilancio dispone la variazione in aumento sia in termini di competenza che di cassa su alcuni capitoli di bilancio pubblico per l’istituzione di somme di denaro da destinare alla contribuzione per la sottoscrizione al capitale del meccanismo europeo di stabilità. Riguardo gli interessi attivi che l’Italia dovrebbe percepire dovrebbero essere registrati tra le entrate del bilancio, nella voce aggregata D41R – interessi attivi che nel 2013 ammontavano a quasi 3 miliardi di euro rispetto alla voce D41P: interessi passivi pagati che ne registrava quasi 78 miliardi di euro (ISTAT conti per settori istituzionali).

[20] Ma il fiscal compact (con l’obbligo del pareggio di bilancio, peraltro costituzionalizzato) non impone il controllo e la riduzione dei debiti sovrani degli stati membri?

[21] Pubblicato dal MEF.

[22] Per semplificazione si è effettuato il calcolo sulla cifra totale pubblicata dalla Banca d’Italia con anno di riferimento 2013. Ma se volessimo essere più fiscali bisognerebbe scorporare la quota versata nel 2012 che ammontava a 5,7 miliardi di euro versati e applicare il rendimento medio ponderato del 2012 (3,11%); agli ulteriori 5,7 miliardi di euro versati nel 2013 applicare il rendimento medio ponderato dell’anno di riferimento (2,08%), l’ammontare così ottenuto risulterebbe ancora più alto vale a dire 297 milioni di euro (60 milioni di euro in più).

[23] Se consideriamo i 297 milioni di euro (vedi nota 22) la differenza è ancora più alta (249 milioni di euro).