articolo pubblicato su economiaepolitica.it

Il bonus fiscale di 80 euro mensili, che ha rappresentato uno slogan comunicativo di grande impatto mediatico, corrisponde a un importo massimo di 640 euro per il 2014 ed è riservato ai lavoratori dipendenti e assimilati che hanno un reddito da lavoro dipendente fino a 26.000 euro[1]. Il decreto legge 66/2014 che lo ha istituito ha suscitato alcune perplessità che andrebbero approfondite[2].

In Italia, il sistema di tassazione è di tipo individuale e non dipende dal reddito percepito dai diversi componenti del nucleo familiare. Ciò significa che a parità di composizione e di reddito complessivo familiare, con il bonus calcolato sul reddito individuale si creano condizioni di disparità tra famiglie monoreddito con figli a carico che non ricevono alcun beneficio dalla manovra governativa e famiglie, magari con più redditi e senza figli, che percepiranno più bonus.

Il credito inoltre esclude dal rimborso gli incapienti e i percettori di reddito che non appartengono alla categoria dei lavoratori dipendenti, e occorre sottolineare che le disposizioni del decreto si applicano solo per il periodo d’imposta 2014. In definitiva, solo con la dichiarazione dei redditi, che avverrà a maggio 2015, ciascun lavoratore potrà sapere esattamente a quanto ammonta il bonus ricevuto e non saranno infrequenti i casi di restituzione al fisco di somme impropriamente ricevute nel corso del 2014.

Per avere un’idea della platea dei possibili beneficiari si può considerare che i lavoratori dipendenti che hanno presentato la dichiarazione dei redditi nel 2012 sono stati 20 milioni e 790 mila, di cui circa 11 milioni hanno un reddito compreso nella fascia interessata al bonus (Mef, Dipartimento delle Finanze). Ulteriori beneficiari di un bonus parziale sono anche tutti quei lavoratori dipendenti che hanno un reddito annuale basso, avendo lavorato soltanto alcuni mesi.

Per approfondire ulteriormente la questione presentiamo di seguito i risultati di una ricerca condotta a partire dai dati dell’indagine campionaria della Banca d’Italia sui redditi delle famiglie riferita all’anno 2012[3].

Per valutare il reale impatto della manovra governativa si deve, però, spostare l’analisi alla famiglia alla quale ciascun individuo appartiene. Ogni nucleo familiare ha di norma una propria struttura (numerosità, composizione per età, numero di percettori, ecc.) e una o più fonti di reddito di natura anche diversa dal lavoro dipendente, per cui il bonus (o anche più di uno) va ad incidere in misura differente sul reddito familiare.

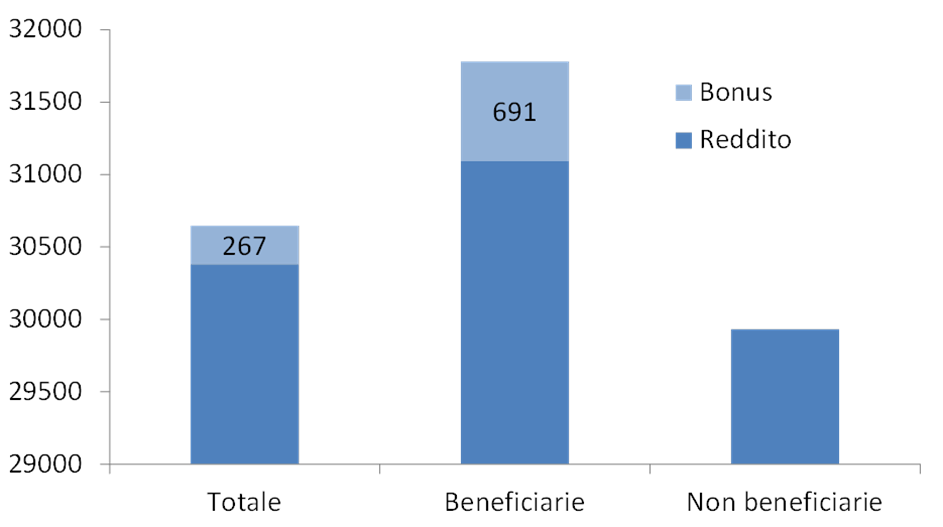

Una famiglia nel 2012 ha percepito un reddito medio annuo di 30.380 euro e si incrementa per effetto del bonus di soli 267 euro (figura 1).

Figura 1 – Effetti del bonus fiscale sui redditi familiari dell’anno 2012 – (importi in euro)

Fonte: elaborazioni su dati Banca d’Italia

Ma se si analizzano soltanto le famiglie che riceveranno il bonus, si nota che queste hanno un reddito medio familiare superiore (31.090 euro annui) ai quali si aggiungono gli ulteriori 691 euro di bonus, considerando che ogni nucleo beneficiario riceve in media 1,24 bonus. Già da questa prima valutazione si nota una disparità di trattamento poco difendibile in quanto si va ad incrementare il reddito individuale a chi lo ha già elevato a livello familiare.

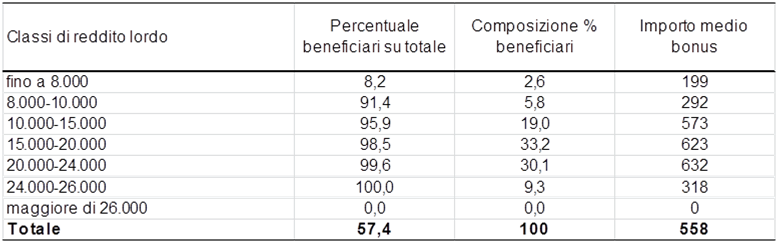

Da questa analisi emerge che a ottenere il bonus sarà il 57,4% dei lavoratori dipendenti e assimilati, che riceveranno un importo medio di 558 euro (tavola 1).

Tavola 1 – Bonus fiscale (dl 66/2014) per classe di reddito dei lavoratori dipendenti – (importi in euro)

Fonte: elaborazioni su dati Banca d’Italia

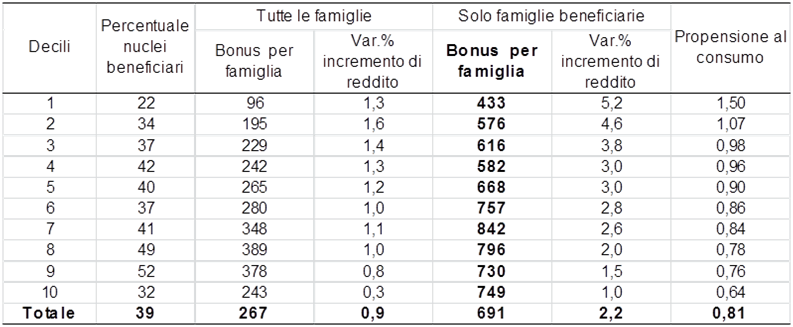

L’analisi per decili di famiglie consente di capire meglio a chi andranno i benefici della manovra fiscale e le conclusioni si sposano con gli altri studi scientifici già pubblicati[4]. Su 100 famiglie italiane solo 39 ricevono il bonus (tavola 2).

Tavola 2 – Bonus fiscale (dl 66/2014) per decili di famiglie – (importi in euro)

Fonte: elaborazioni su dati Banca d’Italia

Ma l’aspetto più deludente è che soltanto il 22% della porzione più povera di popolazione percepisce il bonus, ricavandone mediamente soltanto 96 euro l’anno in più (+1,3%), mentre il 10% delle famiglie con un reddito già più elevato riceve maggiori entrate per 243 euro l’anno (+0,3%). Più in generale, si nota che, in conseguenza della manovra, sono soprattutto le famiglie con un reddito medio-alto quelle che beneficiano maggiormente del bonus.

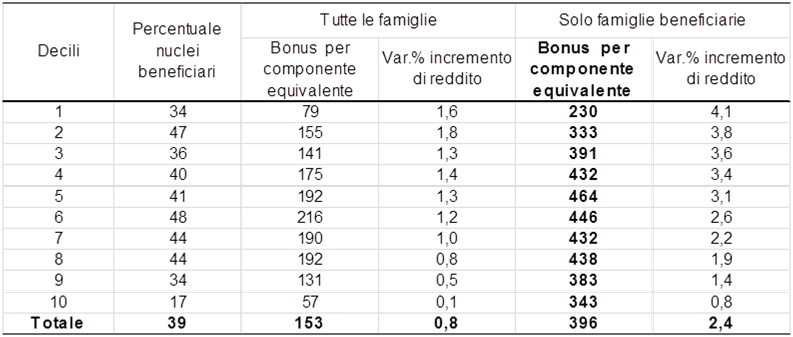

Se si tiene conto della numerosità dei nuclei familiari (tavola 3)[5], si evidenzia una distribuzione dei redditi equivalenti che favorisce le classi centrali.

Tavola 3 – Bonus fiscale (dl 66/2014) per decili di famiglie equivalenti – (importi in euro)

Fonte: elaborazioni su dati Banca d’Italia

L’effetto redistributivo del bonus è solo di lieve entità, come mostra l’indice di concentrazione di Gini che si riduce di soli due decimi di punti[6]. La propensione al consumo, che, come noto, diminuisce all’aumentare del reddito, è uguale sia nel gruppo dei beneficiari sia in quello dei non beneficiari, come risulta dalle elaborazioni condotte sui dati dell’indagine della Banca d’Italia.

Una valutazione obiettiva sull’efficacia del provvedimento varato dal governo Renzi dipende naturalmente dagli obiettivi che essa si prefigge e dalle coperture finanziarie utilizzate per sostenere il bonus fiscale[7].

Se lo scopo fosse stato quello di rilanciare la crescita, si deve constatare con rammarico che l’impatto sarà estremamente modesto. L’importo redistribuito nel 2014 (circa 6,6 miliardi di euro secondo la stima effettuata dai tecnici del Senato), sarà solo dello 0,4% del Pil e assumendo una propensione al consumo di 0,8% l’incremento atteso della domanda scende allo 0,32%[8]. Se poi si considera il minor consumo privato (se il bonus è finanziato con un aumento della tassazione) o pubblico (nella misura in cui il bonus è finanziato attraverso un taglio della spesa della PA) se ne deduce che la manovra avrà un effetto trascurabile sul Pil e, quindi, sulla crescita.

Tanto più che entro il 15 gennaio 2015, sarà adottato un decreto per aumentare le aliquote di imposta e ridurre le agevolazioni e le detrazioni fiscali per conseguire un maggior gettito di 3 miliardi nel 2015, 7 miliardi nel 2016 e 10 miliardi dal 2017 (DEF 2014)[9].

Ma, eliminando l’ipotesi di un beneficio sulla crescita, si potrebbe ritenere che l’obiettivo del Governo fosse operare una redistribuzione dei redditi, in considerazione della forte disuguaglianza esistente in Italia. Ma anche a questo scopo il provvedimento, come si è visto, risulta inefficace, perché la concentrazione dei redditi si riduce solo marginalmente.

D’altra parte se la finalità era la maggiore equità sociale, sarebbe stato opportuno utilizzare strumenti diversi per l’individuazione dei beneficiari, primo fra tutti quello dell’indicatore Isee[10].

A riguardo è opportuno aggiungere che ben più efficace poteva essere l’introduzione di una forma di reddito minimo per coloro che versano in uno stato di deprivazione materiale [11]. Una manovra di questo tipo infatti, avrebbe avuto il vantaggio di determinare un maggiore impatto sui consumi e una più accentuata riduzione delle disuguaglianze sociali. Un effetto aggiuntivo sulla crescita poteva essere, poi, ottenuto se ai destinatari del reddito minimo, ma anche agli attuali percettori di ammortizzatori sociali, venisse chiesto in cambio un impegno lavorativo in settori pubblici strategici che offrono un servizio a pagamento (svolgere la funzione di custodi in musei, siti archeologici, parchi pubblici, ecc. per consentire, ad esempio, un orario prolungato del servizio di apertura).

In alternativa ai trasferimenti monetari, una maggiore inclusione sociale potrebbe essere raggiunta anche con trasferimenti pubblici in natura diretti ai ceti meno abbienti (con strumenti come i buoni alimentari e l’edilizia popolare), ma ad esempio anche attraverso il sostegno del tempo pieno nell’istruzione pubblica per favorire in misura maggiore il lavoro femminile, oppure rafforzando l’assistenza sanitaria pubblica e sociale. In questo caso, la riduzione delle disuguaglianze si avrebbe in termini di capabilities, cioè di opportunità materiali da cogliere all’interno della società.

C’è tuttavia da considerare che la platea dei beneficiari del reddito minimo o dei trasferimenti in natura sarebbe risultata minore di quella del decreto proposto, i tempi di realizzazione sarebbero stati più lunghi e nell’immediato l’impatto in termini di consenso politico ed elettorale sarebbe stato inferiore.

In conclusione, al di là del beneficio economico che solo alcune famiglie percepiranno, il bonus come previsto nell’attuale decreto non appare una misura idonea a dare nuovo slancio all’economia italiana né capace di incidere significativamente sulle condizioni di vita delle famiglie più disagiate; né si tratta di una misura strutturale, dal momento che le coperture del decreto sono una tantum.