a cura di Monica Montella e Franco Mostacci

JEL Classification: H6, H60, H61, H62, H63, H68, H69

La dimensione del debito pubblico italiano, causato principalmente dall’elevata spesa per interessi, sta soffocando ogni prospettiva di crescita economica con ripercussioni devastanti anche sullo stato sociale. Prima che si arrivi ad un punto di non ritorno, il Governo dovrebbe attivare strumenti di politica economica tali da ricondurre lo stock di debito pubblico entro livelli di sostenibilità. Il timore di default dei debiti sovrani di alcuni Paesi, ha indotto l’Europa a definire rigidamente la sostenibilità del debito pubblico innescando un meccanismo di vincoli alla spesa pubblica che impediscono il rilancio della crescita economica.

La dinamica del debito pubblico coglie gli effetti di feedback tra politiche di bilancio, attività macroeconomica e settore finanziario. La recente riforma costituzionale ha sancito l’equilibrio del bilancio strutturale e la sostenibilità del debito pubblico, vincolando la politica economica ai patti di stabilità europei[1].

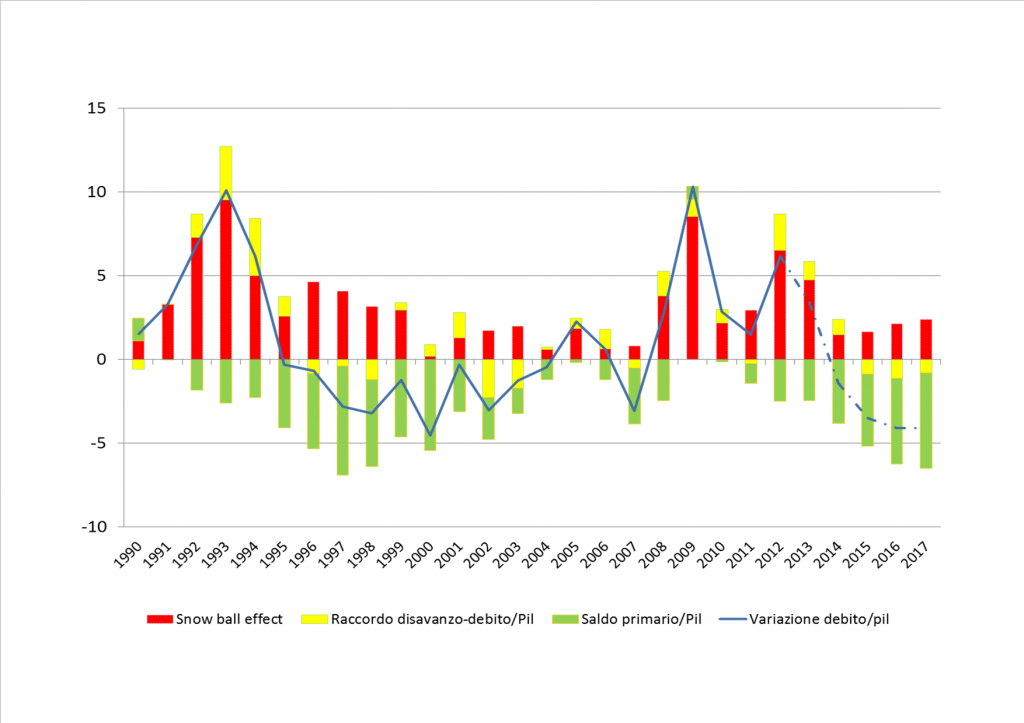

L’accumulo del debito lordo è riconducibile a tre fattori principali (figura 1): 1) il saldo primario delle amministrazioni pubbliche in ciascun periodo; 2) l’impatto congiunto della spesa per interessi sull’ammontare del debito in essere, della crescita del PIL e dei tassi di inflazione sul rapporto tra debito e PIL (Snowball effect); 3) il raccordo disavanzo debito, definito per semplicità “flussi finanziari”[2], riguardante le operazioni o altri fattori che incidono sulla consistenza del debito ma che non rientrano nel calcolo del disavanzo.

Figura 1 – I fattori della variazione del debito pubblico rispetto al Pil – Anni 1990-2017(*), (valori percentuali)

Fonte: elaborazione su dati Ministero Economia e Finanze, Banca d’Italia, Istat

(*) I dati dal 2013 al 2017 sono le previsioni contenute nel DEF 2013

Nel 1993 l’aumento del debito è dovuto allo snowball effect (9,5%) e al raccordo disavanzo-debito (+3,2% rispetto al Pil), nonostante un avanzo primario di 2,6% rispetto al Pil. Nei dieci anni successivi la riduzione del rapporto debito/Pil è dovuta al consistente avanzo primario, con oltre 400 miliardi di euro di maggiori entrate rispetto alle uscite. Nel 2009 con la forte crisi, lo snowball effect fa aumentare il rapporto debito/Pil di 8,5%, al quale si aggiungono lo 0,8% del disavanzo primario e l’1% del raccordo disavanzo-debito.

Nel 2012 la differenza del debito rispetto al Pil raggiunge un nuovo picco, con lo snowball effect al 6,5% e il raccordo disavanzo-debito è del 2,2%, neutralizzando in parte l’avanzo primario (2,5%).

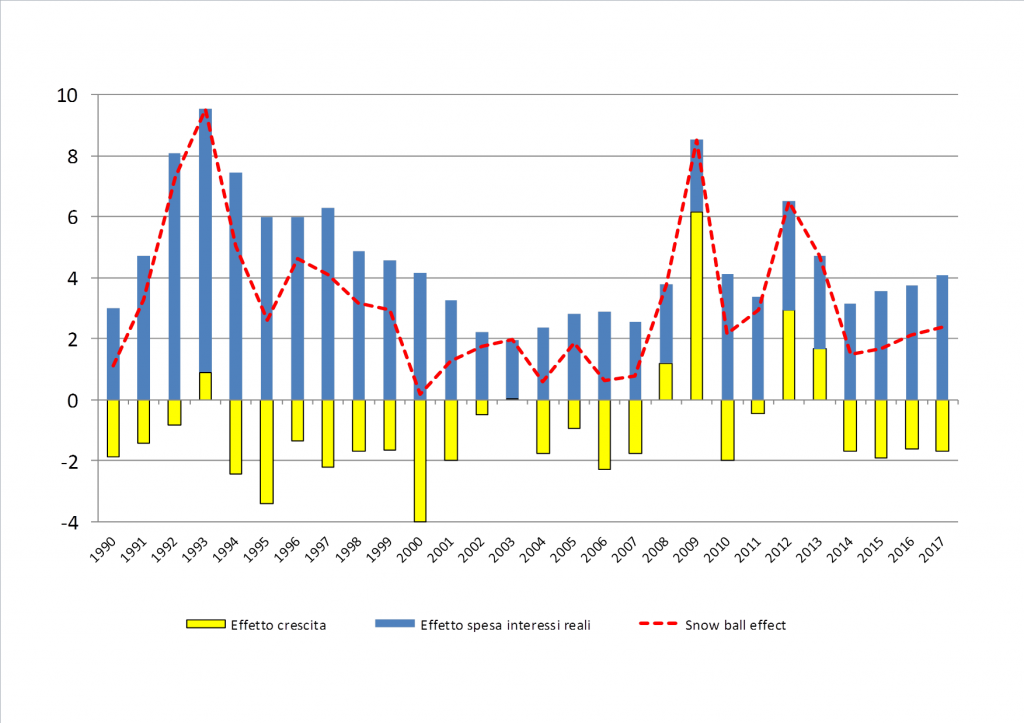

La scomposizione dello snowball effect (figura 2) evidenzia la diversa incidenza delle sue componenti nell’accumulazione del debito rispetto al Pil.

Figura 2 – Scomposizione dello snowball effect – Anni 1990-2017(*), (valori percentuali)

Fonte: elaborazione su dati Ministero Economia e Finanze, Banca d’Italia, Istat

(*) I dati dal 2013 al 2017 sono le previsioni contenute nel DEF 2013

Nel 1993 l’accumulazione del debito è stata alimentata soprattutto dall’effetto della spesa per interessi reali e in parte dall’effetto recessione. Al contrario nel 2009 ha prevalso la componente legata alla recessione.

L’analisi della sostenibilità del debito pubblico[3] verifica che, ad un dato momento, il servizio del debito pubblico sia assicurato. A tal fine è necessario che i governi siano caratterizzati da solvibilità e liquidità.

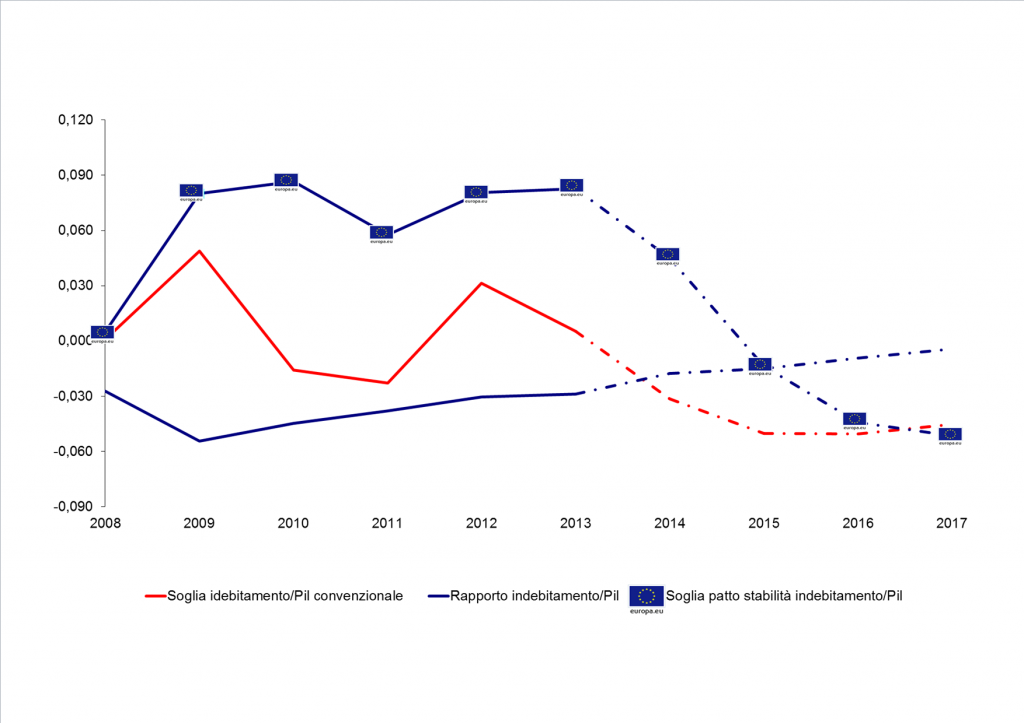

In un’ottica di solvibilità, la “soglia convenzionale” di sostenibilità[4] (linea rossa in figura 3) è il punto che mantiene costante il rapporto tra debito e PIL[5]. Il debito pubblico è sostenibile negli anni in cui il rapporto indebitamento/Pil è superiore alla soglia.

Nel 2012 la sostenibilità del debito pubblico in senso convenzionale non è stata raggiunta e il rapporto debito/Pil è passato da 120,8% a 127%.

Il Documento di Economia e Finanza (DEF) del 2013 prevede che, per il triennio 2013-2015 il debito pubblico continuerà ad aumentare di 117 miliardi di euro (102 miliardi di euro di indebitamento e 15 miliardi di euro di flussi finanziari), nonostante il perseguimento del pareggio di bilancio strutturale previsto dalla riforma costituzionale.

Nel 2014 il rapporto debito/Pil dovrebbe diminuire e dovremmo entrare in un’ottica di sostenibilità di tipo convenzionale ma sempre secondo le previsioni del MEF.

Con il nuovo Patto di Stabilità europeo[6] è stato introdotto un concetto più restrittivo di sostenibilità del debito pubblico (soglia del patto di stabilità), prevedendo una riduzione annuale di un ventesimo della differenza tra il rapporto debito/PIL e il valore di soglia del 60%[7].

Se le previsioni governative (generalmente ottimistiche) si verificassero allora sarà possibile sfiorare l’obiettivo di sostenibilità nel 2015 e conseguirlo a partire dal 2016. Ma come abbiamo già analizzato sembrerebbe un risultato ambizioso alla luce della politica economica che conduce l’attuale Governo.

Figura 3 – Indebitamento netto e sostenibilità del debito pubblico – Anni 2009-2017

Fonte: elaborazione su dati Ministero Economia e Finanze, Banca d’Italia, Istat

(*) I dati dal 2013 al 2017 sono le previsioni contenute nel DEF 2013

L’elevato livello del debito pubblico ha origini remote[8]. Ma da un certo periodo in poi, la spesa per interessi ha iniziato a gravare pesantemente sui saldi di finanza pubblica, influenzando la politica economica del nostro Paese.

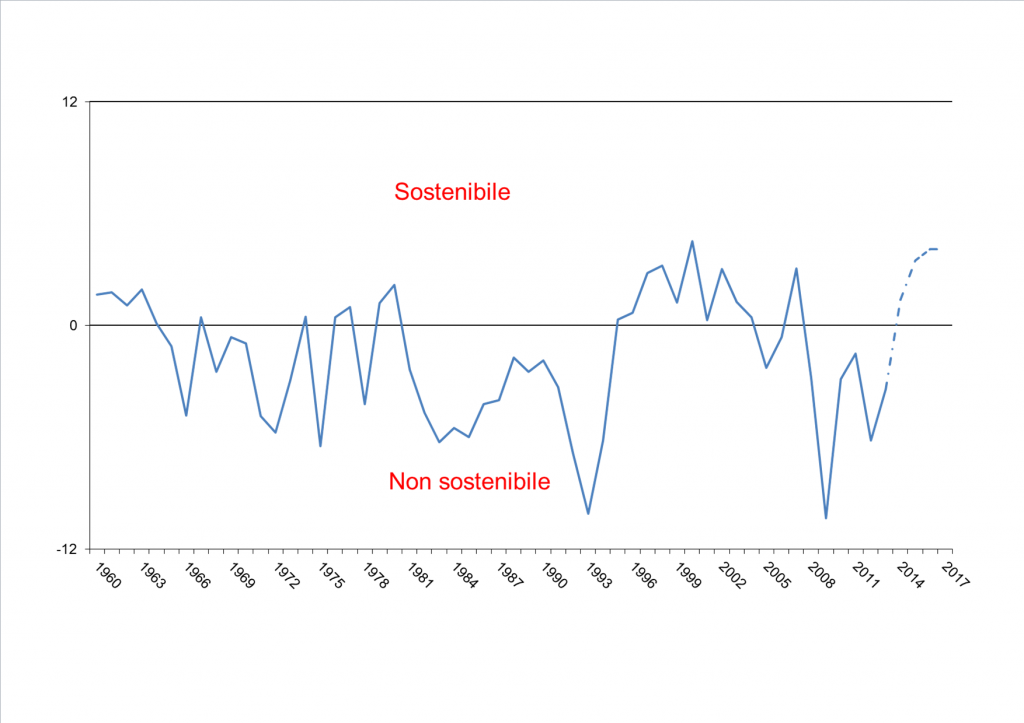

I punti salienti di questa politica irresponsabile sono evidenziati nella figura 4 che mostra lo scarto in termini percentuali tra la variazione del debito pubblico in rapporto al Pil e la soglia di sostenibilità convenzionale. Se negli anni passati fosse stata preventivamente monitorata la sostenibilità del debito pubblico (non a livello Italia ma a livello Europeo perchè anche le Istituzioni Europee hanno una loro responsabilità sull’aggravarsi di questo fenomeno) si sarebbe potuto intervenire tempestivamente al verificarsi dei primi segnali negativi.

Figura 4 – Scostamento dalla soglia di sostenibilità convenzionale del debito pubblico – Anni 1960-2012 (valori percentuali)

Fonte: elaborazione su dati Ministero Economia e Finanze, Banca d’Italia, Istat

Oltre ai fattori considerati ci sono altre due incognite che gravano sulla stabilità dei conti pubblici italiani: i derivati[9] e il fondo salva-Stati[10].

Gli sforzi di risanamento della finanza pubblica dell’attuale azione di Governo tendono solo a garantire un consistente avanzo primario, grazie ad una elevata pressione fiscale e al taglio della spesa pubblica.

Numerosi analisti economici affermano che la stabilizzazione dei tassi di interesse e gli interventi sui saldi strutturali non sono sufficienti a recuperare un percorso virtuoso, e l’analisi empirica sulla sostenibilità del debito pubblico lo conferma ampiamente.

Una elevata crescita economica potrebbe correggere parzialmente l’andamento delle curve e impedire che nuove misure restrittive peggiorino ulteriormente le condizioni economiche degli italiani. Ma ogni intervento appare vanificato dall’aumento della spesa per interessi passivi, che nel 2016 supererà i 100 miliardi di euro (sempre secondo previsioni MEF), e inoltre non dobbiamo trascurare l’incognita della dinamica dei flussi finanziari. Solo un sistema di monitoraggio composto da un set di indicatori tra loro integrati, che seguono le diverse fasi della creazione del debito pubblico, può rappresentare un valido strumento preventivo per la sostenibilità del debito pubblico.

Note

[1] Il Trattato sulla stabilità (noto come fiscal compact) sottoscritto il 2 marzo 2012 da 25 Stati dell’Unione Europea, ha imposto ai Paesi firmatari di rivedere la normativa nazionale in materia di finanza pubblica per fronteggiare disavanzi e debiti eccessivi. In Italia la legge costituzionale n. 1/2012 ha recepito il Trattato introducendo “l’equilibrio tra le entrate e le spese del proprio bilancio tenendo conto delle fasi avverse e delle fasi favorevoli del ciclo economico”.

[2] I flussi finanziari sono l’insieme di: partite finanziarie, altri conti passivi, interessi maturati (differenza tra cassa e competenza), scarti e premi di emissioni/rimborsi, effetto della variazione del cambio e discrepanze statistiche. In letteratura, per semplificare, si è sempre ipotizzato che il raccordo disavanzo-debito fosse pari a zero, ma l’analisi empirica ha dimostrato il contrario.

[3] Sia la BCE che la Banca d’Italia definiscono la sostenibilità, secondo l’approccio del vincolo di solvibilità (medio e lungo termine), come la capacità di generare nel tempo avanzi primari in misura sufficiente ad assorbire il costo del servizio del debito (attuale e futuro). Nell’ambito della definizione della sostenibilità delle finanze pubbliche, è però essenziale considerare anche: 1) le passività potenziali delle amministrazioni pubbliche, la cui voce più importante riguarda le misure di sostegno pubblico al settore finanziario; 2) le passività implicite, cioè i costi associati all’invecchiamento della popolazione che costituiscono una sfida importante per la sostenibilità dei conti pubblici; 3) il vincolo di liquidità, un indicatore di breve termine che fa riferimento alla capacità del governo di mantenere l’accesso ai mercati finanziari, in modo da poter onorare tutti gli obblighi. Nel presente lavoro si è analizzata soltanto l’aspetto della solvibilità. Per approfondimenti sull’analisi convenzionale di sostenibilità vedi: E.Ley (2010) “Fiscal (and External) Sustainability”; R. Ercoli (2009) “Effetti delle procedure di bilancio: miti e ‘falsi’ miti”; L. Pasinetti (1998) “European Union at the end of 1997: who is within the public finance “sustainability zone”.

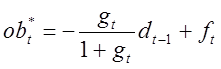

[4] La soglia dell’indebitamento in senso convenzionale è quel valore che dovrebbe assumere l’indebitamento netto affinchè il rapporto debito/Pil rimanga stazionario.

dove: g è la variazione del pil nominale del periodo; d è il debito/Pil(t-1) cioè il rapporto debito pil del periodo precedente; f è il rapporto del raccordo disavanzo-debito (o flussi finanziari)/Pil del periodo.

[5] L’analisi può essere condotta indifferentemente rispetto al saldo primario o all’indebitamento. Nel presente lavoro si è scelto quest’ultimo aggregato.

[6] Regolamento del Consiglio europeo n. 1177 dell’8 novembre 2011 che modifica il regolamento n. 1467 del 7 luglio 1997 sulle modalità di attuazione della procedura per i disavanzi eccessivi.

[7] Per l’Italia la regola sul limite del debito sarà applicata a partire dal 2015. Il rapporto debito/Pil di riferimento è la media dei tre anni precedenti quello di osservazione (backward looking) oppure la media dell’anno di osservazione e dei due successivi (forward looking). Nel secondo caso il dato è fortemente influenzato dalle previsioni governative. Nel lavoro è stata considerata solo la prospettiva backward looking.

[8] M. Montella, F. Mostacci – “Dal passato un debito pubblico insostenibile” in LaVoce.info del 6 settembre 2012

[9] A causa degli swap dal 2006 al 2012 si è avuta una maggior spesa per interessi passivi di 8,4 miliardi. Lo Stato italiano ha un portafoglio di 160 miliardi di derivati, quasi il 10% dei titoli pubblici(Camera dei Deputati – interpellanza urgente n. 2-01385 Borghesi (IDV), risposta Rossi Doria), senza contare i derivati posseduti dagli enti locali. Come ha scritto anche il Financial Times solo una manciata di funzionari italiani, del passato e presenti, sono a conoscenza del quadro completo dei derivati. L’esposizione in derivati è tutt’altro che trascurabile e potrebbe portare ad un peggioramento dell’indebitamento e del debito pubblico.

[10] Il nuovo fondo salva Stati ESM (European Stability Mechanism) che sostituirà l’EFSF (European Financial Stability Facility) è definito in modo che, a differenza del precedente, non è coperto da obbligazioni emesse da ciascuno Stato e quindi non va ad aumentare il debito pubblico, anche se permane il rischio di esposizione debitoria che si riverserà sulle future generazioni nel medio-lungo periodo.

La riproduzione di questo articolo è autorizzata a condizione che sia citata la fonte:

http://www.monicamontella.it/

– RSS ——> Follow these topics: Debito pubblico

Follow

Follow e-mail

e-mail comments feed

comments feed